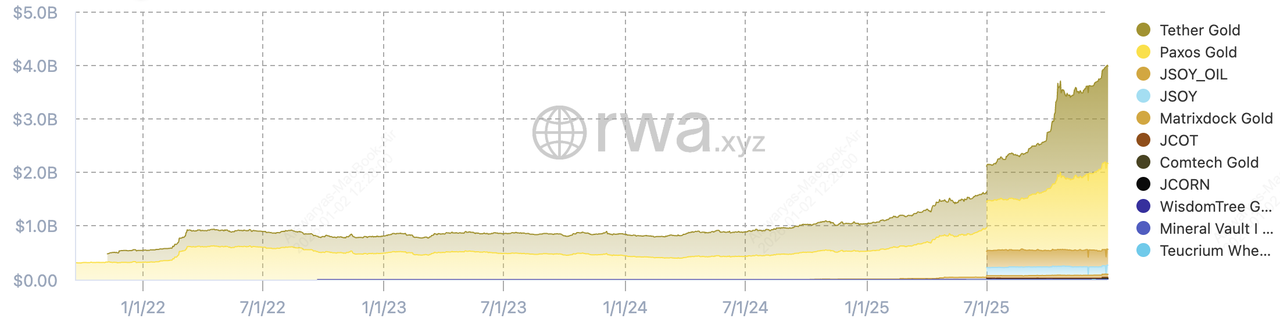

في عام 2025، ظل الذهب المرمّز الأصل المهيمن من حيث القيمة السوقية، حيث تجاوزت قيمة هذا القطاع 4.4 مليارات دولار، مدفوعًا بتدفقات مستمرة إلى منتجات مثل Tether Gold (XAUT) وPax Gold (PAXG). وتعكس قوة الذهب دوره كأداة تحوّط على المستوى الكلي في ظل تيسير السياسات النقدية، وحالة عدم اليقين الجيوسياسي، واستمرار عمليات الشراء من قبل البنوك المركزية. وقد ارتفعت أسعار الذهب الفورية لتتجاوز 4,500 دولار للأونصة في ديسمبر 2025، ما عزّز مكانة الذهب باعتباره مخزن القيمة الأساسي ضمن سوق السلع المرمّزة.

في المقابل، حققت الفضة المرمّزة نموًا نسبيًا أقوى، وإن كان انطلاقًا من قاعدة أصغر. إذ تجاوزت القيمة السوقية لرموز الفضة 270 مليون دولار، مدعومة بارتفاع الطلب الصناعي من قطاعات مثل الطاقة الشمسية، والمركبات الكهربائية، والإلكترونيات، إلى جانب استمرار العجز في المعروض. وارتفعت أسعار الفضة بنحو 170% خلال عام 2025، متفوّقة على الذهب من حيث نسبة النمو.

وبينما يهيمن الذهب من حيث الحجم والاستقرار، فإن التقلبات الأعلى في أسعار الفضة وتراجع المعروض جعلاها القطاع الأسرع نموًا للمستثمرين الباحثين عن فرص صعود ضمن سوق السلع المرمّزة.

ومع دخول عام 2026، يظل الذهب الأصل المهيمن من حيث القيمة السوقية، في حين سجلت الفضة أداءً أفضل مؤخرًا من حيث النسبة المئوية، مدفوعة بارتفاع الطلب الصناعي وتقلص المعروض.

الفروقات الرئيسية بين الذهب المرمّز والفضة المرمّزة للمستثمرين

يوفّر كل من الذهب المرمّز والفضة المرمّزة تعرضًا على السلسلة (On-chain) للمعادن الثمينة، إلا أنهما يختلفان بشكل ملحوظ من حيث السلوك، وحالات الاستخدام، وملامح المخاطر والعوائد. ويساعد فهم هذه الفروقات المستثمرين على مواءمة محافظهم الاستثمارية وفقًا لأهدافهم، سواء كانت الحفاظ على رأس المال، أو تحقيق النمو، أو التحوّط من المخاطر الاقتصادية الكلية.

1. حجم السوق والسيولة: 4 مليارات دولار للذهب المرمّز مقابل 274 مليون دولار للفضة المرمّزة

تستحوذ أصول الذهب المرمّز مثل Tether Gold (XAUT) وPax Gold (PAXG) معًا على أكثر من 90% من إجمالي سوق العملات الرقمية المدعومة بالذهب، بإجمالي قيمة سوقية مشتركة تتجاوز 3.9 مليارات دولار، ما يوفر سيولة عميقة وفروق أسعار ضيقة مناسبة للتداول والتحوّط. في المقابل، تمتلك العملات الرقمية المدعومة بالفضة مثل KAG وXAGX وGRAMS قيمة سوقية أقل بكثير، تبلغ نحو 274 مليون دولار فقط لسوق الفضة المرمّزة، وهو ما قد يؤدي إلى اتساع فروق العرض والطلب وانخفاض عمق السيولة في بعض الأسواق.

2. التقلبات والحساسية السعرية: مكاسب الذهب بنسبة 72% مقابل ارتفاع الفضة بنسبة 167% في عام 2025

تاريخيًا، أظهرت أسعار الذهب تقلبات أقل بوصفه مخزنًا للقيمة، وتميل إلى الاستقرار النسبي. ففي عام 2025، حقق الذهب عوائد تقارب 72%، ما يعكس اعتماده بشكل أكبر على تدفقات التحوّط الكلي بدلًا من طفرات الطلب الصناعي. أما الفضة، وبحكم دورها المزدوج كأصل نقدي ومعدن صناعي، فقد سجلت مكاسب تجاوزت 167% خلال عام 2025 في بعض المنصات، ما يجعل رموز الفضة أكثر حساسية لصدمات الطلب، والعجز في المعروض، والتحولات الاقتصادية الكلية.

3. محركات الطلب الأساسية: الذهب كملاذ آمن مقابل الزخم الصناعي للفضة

يجذب الذهب رأس المال بشكل أساسي لأغراض التحوّط من التضخم، وحماية المحافظ من المخاطر الجيوسياسية، والتأمين الاستثماري، وهي خصائص تجعل الذهب المرمّز خيارًا مناسبًا للمستثمرين المحافظين والمؤسسات. في المقابل، تستفيد الفضة من طلب صناعي هيكلي، لا سيما من قطاعات الطاقة الشمسية، والمركبات الكهربائية، والإلكترونيات، وتشير توقعات النمو إلى استمرار هذا الطلب خلال عام 2026، ما قد يضخم تحركات الأسعار بما يتجاوز العوامل الاقتصادية الكلية وحدها.

4. حالات الاستخدام في محافظ العملات الرقمية: التحوّط بالذهب وتنويع المحافظ بالفضة

غالبًا ما يستخدم المستثمرون رموز الذهب كأدوات تحوّط رقمية ضد ضعف العملات أو تقلبات سوق العملات الرقمية، وذلك بفضل استقرارها النسبي وسيولتها العميقة. أما رموز الفضة، فقد تُستخدم كأداة تخصيص تكتيكية خلال فترات ارتفاع الطلب الصناعي أو المراكز المضاربية، بما قد يسهم في تعزيز العوائد المعدلة حسب المخاطر ضمن المحافظ الرقمية المتنوعة.

5. أحداث السيولة وأنماط التداول: استقرار الذهب مقابل تقلبات الفضة الحادة

تُظهر أسواق الذهب اهتمامًا مؤسسيًا مستمرًا، حيث تبقى أحجام تداول رموز الذهب ونشاط التحويلات قوية، مدعومة بصناديق المؤشرات المتداولة (ETFs) والثقة التاريخية في الذهب كأصل احتياطي. في المقابل، تشهد الفضة ارتفاعات حادة في أحجام التداول بالتزامن مع المحفزات الاقتصادية أو الصناعية، إذ تميل أحجام تداول الفضة إلى الارتفاع بشكل أكبر خلال فترات التيسير النقدي أو زيادة الطلب الصناعي، ما يعكس حساسيتها العالية للبيانات الاقتصادية والقيود الواقعية على المعروض.

6. ملف المخاطر: الذهب للمستثمر المحافظ مقابل الفضة للمستثمر الأكثر جرأة

• مخاطر منخفضة إلى متوسطة للذهب: يُعد الذهب المرمّز مناسبًا للمستثمرين الباحثين عن انخفاض في التراجعات السعرية وأدوات تحوّط موثوقة ضمن الأسواق المتقلبة.

• مخاطر متوسطة إلى مرتفعة للفضة: تحمل الفضة المرمّزة إمكانات صعود أعلى، لكنها تنطوي أيضًا على مخاطر هبوط أكبر خلال فترات التصحيح، ما يجعلها أنسب للمستثمرين ذوي الشهية الأعلى للمخاطر أو استراتيجيات التخصيص التكتيكي.

وفي حين يوفّر كل من الذهب المرمّز والفضة المرمّزة تعرضًا قيّمًا للأصول الواقعية عبر البلوكشين، فإن لكل منهما دورًا مختلفًا داخل المحافظ الاستثمارية. إذ تتميز رموز الذهب بدورها كمخزن مستقر للقيمة وأداة تحوّط فعّالة، في حين توفّر رموز الفضة إمكانات نمو أعلى مدفوعة بالطلب الصناعي وديناميكيات السوق، ولكن مع مستويات أعلى من التقلب ومخاطر السيولة. ويجب أن يتماشى الاختيار بينهما مع الأفق الزمني للاستثمار، ومستوى تحمّل المخاطر، واستراتيجية التنويع الشاملة للمستثمر.

توقعات عام 2026: صعود الذهب نحو 5,000 دولار مقابل إمكانية وصول الفضة إلى 200 دولار

يدخل الذهب عام 2026 بوصفه "مرساة الاستقرار"، في حين تبدو الفضة أقرب إلى "صفقة ذات معامل بيتا أعلى". فبعد المكاسب الكبيرة التي تحققت في عام 2025، يتوقع عدد من المحللين حدوث مرحلة من التماسك في بداية 2026 نتيجة جني الأرباح واستيعاب المكاسب، قبل الاتجاه نحو حركة سعرية جديدة، لا سيما في حال استمرار خفض أسعار الفائدة وبقاء العوائد الحقيقية عند مستويات منخفضة. وتتوقع شركة Heraeus أن يتداول الذهب خلال عام 2026 ضمن نطاق واسع يتراوح بين 3,750 و5,000 دولار للأونصة، وهو ما يعكس استمرار الدعم الكلي للأسعار، بما في ذلك طلب البنوك المركزية، وتصاعد خطاب فك الارتباط عن الدولار، وحالة عدم اليقين المتعلقة بالسياسات النقدية، مع الإقرار في الوقت ذاته بإمكانية حدوث تصحيحات سعرية بعد الارتفاعات الحادة.

أما الفضة، فتبدو توقعاتها لعام 2026 أكثر اندفاعًا من حيث الإمكانات، لكنها أيضًا أكثر هشاشة من حيث المخاطر. ومن حيث النسبة المئوية، يتوقع عدد من المحللين أن تتفوق الفضة على الذهب مرة أخرى، نظرًا لاعتمادها على محركين رئيسيين:

1. نفس العوامل الداعمة كـ"معدن نقدي" التي يستفيد منها الذهب خلال دورات التيسير النقدي، و

2. الطلب الصناعي المرتبط بقطاعات الطاقة الشمسية، والمركبات الكهربائية، والإلكترونيات، والصناعات الدفاعية.

ومع ذلك، فإن تقلبات الفضة ليست نظرية فقط. فقد أظهرت نهاية عام 2025 مدى سرعة انعكاس الأسعار عندما يتم الضغط على المراكز المموّلة بالرافعة المالية، إذ ساهمت زيادات متطلبات الهامش في بورصة CME في عمليات تصفية قسرية بعد وصول الفضة إلى مستويات قياسية، ما يؤكد أن الفضة غالبًا ما تتحرك "بسرعة في كلا الاتجاهين". كما يشير نطاق الأسعار الذي وضعته Heraeus للفضة في عام 2026، بين 43 و62 دولارًا للأونصة، إلى بيئة تداول أكثر تقلبًا وأعلى مخاطرة مقارنة بالذهب، حتى وإن ظل الاتجاه الاقتصادي الكلي داعمًا بشكل عام.

ماذا تعني هذه التوقعات لمستثمري السلع المرمّزة في عام 2026؟

• إذا كنت تبحث عن تحوّط دفاعي: فإن آفاق الذهب تتركز على الحفاظ على القوة الشرائية وتخفيف التراجعات في المحافظ الاستثمارية خلال فترات الضغوط الاقتصادية الكلية، مثل تغيّرات أسعار الفائدة، والتوترات الجيوسياسية، ومخاطر العملات.

• إذا كنت تسعى إلى عوائد أعلى مع تقلبات أكبر: فمن المرجح أن توفر الفضة تحركات سعرية أوسع، مدفوعة بدورات التيسير النقدي وشح المعروض الصناعي، لكنها تبقى عرضة لتصحيحات حادة عند تراجع السيولة أو ارتفاع متطلبات الهامش.

لماذا يختار المستثمرون الذهب المرمّز في عام 2026

أصبح الذهب المرمّز أحد الأصول الأساسية في محافظ المستثمرين الباحثين عن الاستقرار، والسيولة، والحماية من التضخم، إذ يجمع بين موثوقية الذهب المادي وكفاءة وسهولة الوصول التي توفرها الأسواق القائمة على تقنية البلوكشين.

1. الاستقرار والحفاظ على الثروة: تتبع رموز الذهب المدعومة أداء الذهب المادي بشكل وثيق، وهو أصل أثبت تاريخيًا قدرته على الحفاظ على القوة الشرائية خلال فترات التضخم والاضطرابات الجيوسياسية. ففي عام 2025، ارتفعت أسعار الذهب الفورية لتتجاوز 4,500 دولار للأونصة، مدفوعة بزيادة مشتريات البنوك المركزية، ومخاوف تآكل قيمة العملات، وتراجع العوائد الحقيقية. ويجعل هذا الاستقرار الذهب المرمّز أداة تحوّط مفضلة في أوقات عدم اليقين الاقتصادي الكلي.

2. بنية تحتية بمستوى المؤسسات: تعتمد أبرز أصول الذهب المرمّز، مثل PAXG وXAUT، على سبائك معتمدة من جمعية سوق السبائك في لندن (LBMA)، ومخزّنة في خزائن مؤمّنة، ومدعومة بتقارير تدقيق دورية من أطراف مستقلة. ويعمل PAXG تحت إشراف هيئة الخدمات المالية في ولاية نيويورك (NYDFS)، في حين يحافظ XAUT على تخصيص كامل للذهب مع إمكانية التحقق على السلسلة (On-chain). ويجعل ذلك كلا الأصلين مناسبين للمؤسسات والمستثمرين ذوي الملاءة المالية العالية الباحثين عن الشفافية والامتثال.

3. مستوى تقلبات أقل: يُظهر الذهب تقلبات أقل بكثير مقارنة بالفضة أو العملات الرقمية الرئيسية. ففي عام 2025، بقيت التقلبات السنوية للذهب أقل بنحو 40% إلى 50% من تقلبات الفضة، وأدنى بكثير من تقلبات عملة بيتكوين. ويعزز ذلك دور الذهب المرمّز كأداة لتثبيت المحافظ الاستثمارية بدلًا من كونه أصلًا مضاربيًا.

4. سيولة عميقة وعمق سوق قوي: يهيمن الذهب المرمّز على

قطاع الأصول الواقعية المرمّزة (RWA)، حيث يمثل أكثر من 90% من إجمالي القيمة السوقية للمعادن الثمينة المرمّزة. ومع تجاوز القيمة السوقية المجمعة 4 مليارات دولار، توفر أصول مثل XAUT وPAXG سيولة مرتفعة، وفروق أسعار ضيقة، وآليات تسعير موثوقة عبر الأسواق المركزية والأسواق القائمة

على السلسلة.

لمن يُعد الذهب المرمّز الخيار الأنسب: يُعد الذهب المرمّز مناسبًا بشكل خاص لـ المستثمرين على المدى الطويل، والمؤسسات، والمحافظ الاستثمارية منخفضة المخاطر التي تسعى إلى الحفاظ على رأس المال، والتحوّط من التضخم، والحصول على تعرض مستقر لأحد أكثر مخازن القيمة اعترافًا عالميًا.

لماذا تكتسب رموز الفضة زخمًا متزايدًا في عام 2026

في حين يهيمن الذهب من حيث الاستقرار، تواصل العملات الرقمية المدعومة بالفضة اكتساب اهتمام متزايد بفضل إمكانات الصعود الأعلى والطلب الصناعي القوي.

1. طلب صناعي قوي: تُعد الفضة عنصرًا أساسيًا في صناعات الألواح الشمسية، والمركبات الكهربائية، وأشباه الموصلات، والإلكترونيات المتقدمة. ففي عام 2025، شكّل الاستخدام الصناعي أكثر من 55% من إجمالي الطلب العالمي على الفضة، في حين استحوذت منشآت الطاقة الشمسية وحدها على أكثر من 20% من المعروض العالمي. ومع تسارع وتيرة نشر حلول الطاقة النظيفة، بات نمو الطلب يتجاوز وتيرة الإمدادات الجديدة من المناجم، ما أدى إلى تشديد هيكلي في السوق.

2. العجز المستمر في المعروض يدعم الأسعار: سجلت أسواق الفضة العالمية عجزًا سنويًا متتاليًا، حيث تجاوز الطلب المعروض بأكثر من 100 مليون أونصة خلال عامي 2024 و2025. وعلى عكس الذهب، يتم استخراج معظم الفضة كمنتج ثانوي من مناجم النحاس والزنك والرصاص، ما يحدّ من قدرة المعروض على الاستجابة السريعة حتى مع ارتفاع الأسعار. وقد شكّل هذا الخلل الهيكلي عاملًا رئيسيًا وراء ارتفاع أسعار الفضة بأكثر من 150% في عام 2025.

3. تقلبات أعلى تعني إمكانات صعود أكبر: تُظهر الفضة تاريخيًا معامل بيتا أعلى مقارنة بالذهب. فبينما يعمل الذهب كأداة استقرار، تميل الفضة إلى التفوق خلال دورات إعادة التضخم وفترات التيسير النقدي. وفي عام 2025، تفوقت الفضة على الذهب بأكثر من ضعفي نسبة المكاسب، ما عزز دورها كمعدن مرتفع المخاطر ومرتفع العوائد خلال مراحل التوسع الاقتصادي.

4. توسّع الاستخدام والتبني على السلسلة: تشهد أصول الفضة المرمّزة مثل KAG وXAGX وGRAMS استخدامًا متزايدًا يتجاوز مجرد الاحتفاظ بها. إذ يجري دمجها ضمن بروتوكولات التمويل اللامركزي (DeFi) لأغراض الضمانات، واستراتيجيات العائد، والتسويات العابرة للحدود. كما شهدت أحجام التداول الشهرية على السلسلة للرموز المدعومة بالفضة توسعًا ملحوظًا بالتزامن مع ارتفاع مشاركة المستثمرين، ما يشير إلى تنامي فائدتها العملية بما يتجاوز التعرض السعري فقط.

لمن تُعد الفضة المرمّزة الخيار الأنسب: تُعد الفضة المرمّزة مناسبة بشكل خاص لـ المتداولين النشطين، والمحافظ ذات الشهية المرتفعة للمخاطر، والمستثمرين الباحثين عن فرص صعود أعلى ضمن محافظهم الاستثمارية.

الذهب المرمّز أم الفضة المرمّزة على السلسلة: أيهما أفضل لتنويع المحفظة الاستثمارية؟

يعتمد الاختيار بين رموز الذهب ورموز الفضة في النهاية على مستوى تحمّل المخاطر وأهداف المحفظة الاستثمارية. إذ تظل العملات الرقمية المدعومة بالذهب خيار التحوّط المفضل للحفاظ على رأس المال، مدعومة بمستويات تقلب أقل وطلب مؤسسي قوي. ففي عام 2025، ارتفعت أسعار الذهب بأكثر من 70%، مع تسجيل تراجعات سعرية أقل بكثير مقارنة بالفضة. كما واصلت مشتريات البنوك المركزية، التي تجاوزت 1,000 طن سنويًا، دعم دور الذهب كأصل احتياطي. وبالنسبة للمستثمرين الذين يضعون الاستقرار، والحماية من الهبوط، والحفاظ على الثروة على المدى الطويل في مقدمة أولوياتهم، يوفر الذهب المرمّز ملف مخاطر أكثر قابلية للتنبؤ.

في المقابل، توفر رموز الفضة إمكانات نمو أعلى، ولكن مع مستويات تقلب أكبر. فقد ارتفعت أسعار الفضة بأكثر من 150% خلال عام 2025، مدفوعة بالعجز الهيكلي في المعروض وتسارع الطلب الصناعي من قطاعات الطاقة الشمسية، والمركبات الكهربائية، والإلكترونيات. إلا أن تحركات أسعار الفضة الحادة، والتي غالبًا ما تكون ضعف تقلبات الذهب، تجعلها أنسب للتخصيص التكتيكي بدلًا من الحفاظ على رأس المال. وقد يفضّل المستثمرون ذوو الشهية الأعلى للمخاطر رموز الفضة للاستفادة من فرص الصعود خلال دورات ارتفاع السلع، في حين تميل المحافظ المحافظة إلى اختيار الذهب لما يوفره من استقرار وثبات.

الذهب والفضة معًا في محفظتك: استراتيجية متوازنة

يجمع العديد من المستثمرين بين رموز الذهب ورموز الفضة، حيث يستخدمون الذهب لتعزيز الاستقرار والفضة لاقتناص فرص الصعود، ما يساهم في بناء محفظة سلع مرمّزة أكثر توازنًا ومرونة على السلسلة.

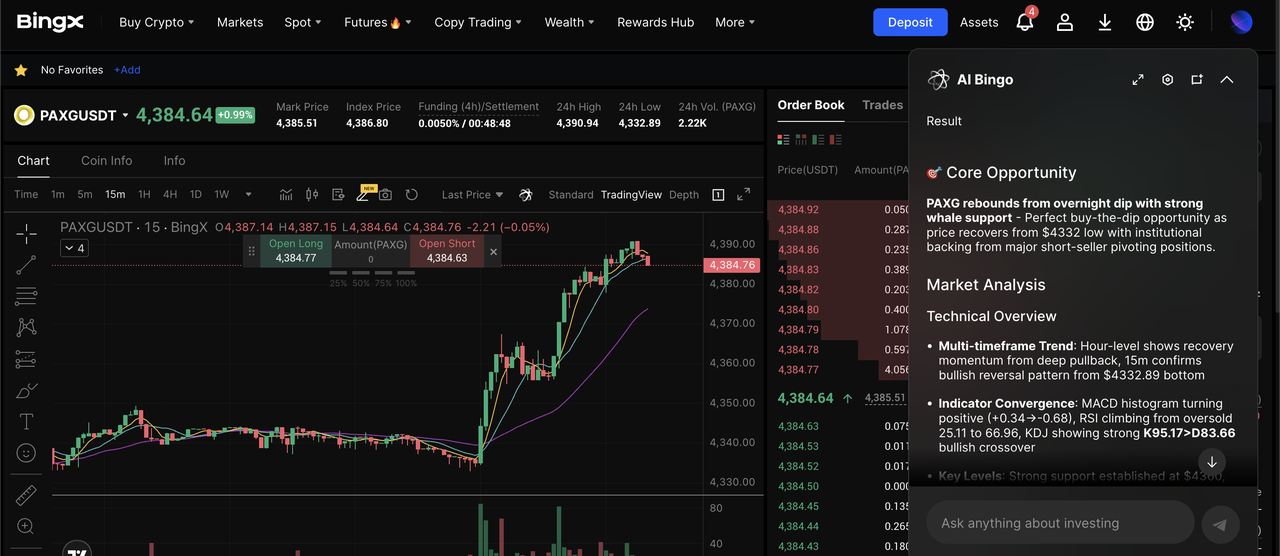

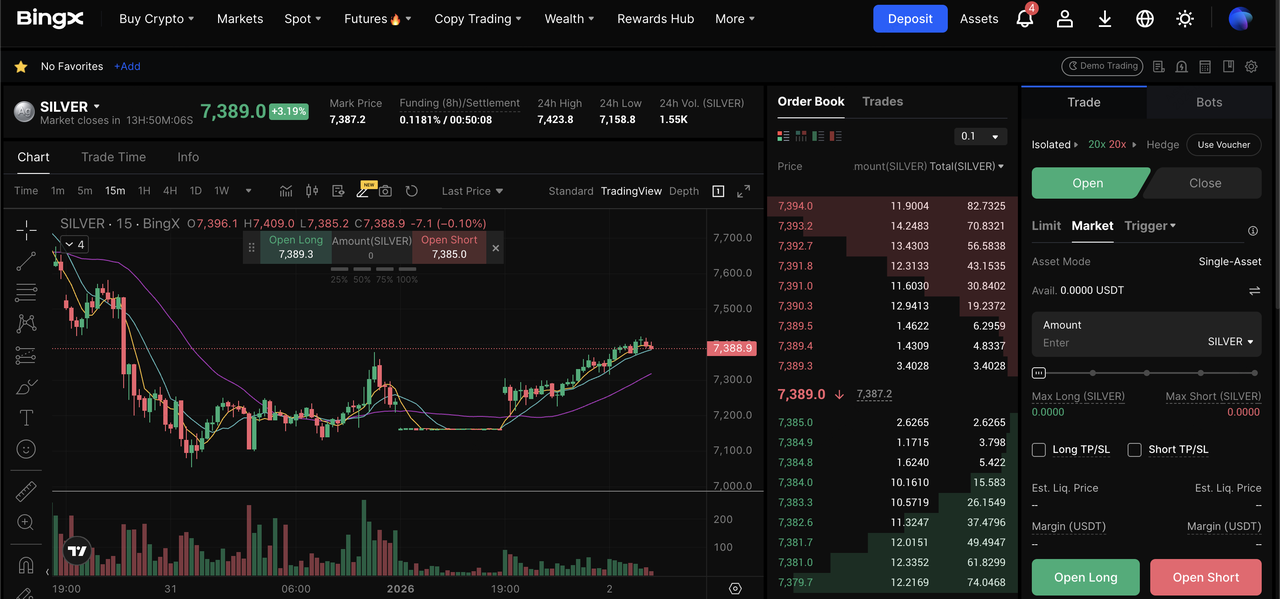

كيفية تداول أصول الذهب والفضة المرمّزة على منصة BingX

توفر منصة BingX عدة طرق للحصول على تعرض للذهب والفضة المرمّزين، بما يلبي احتياجات كل من المستثمرين على المدى الطويل والمتداولين النشطين. سواء كنت ترغب في الاحتفاظ بأصول مدعومة ماديًا، أو تداول التحركات السعرية قصيرة الأجل، أو التحوّط من المخاطر الاقتصادية الكلية، تقدم BingX أدوات مرنة مدعومة بسيولة عميقة ورؤى قائمة على تقنيات الذكاء

الاصطناعي الخاصة بـ BingX.

1. شراء وبيع أو الاحتفاظ برموز الذهب والفضة في سوق BingX الفوري