Криптовалютные рынки не всегда движутся в одном направлении. Довольно часто графики движутся вбок в так называемом ограниченном диапазоне рынка, где цена колеблется между уровнями поддержки и сопротивления, не выходя за их пределы. Многие трейдеры рассматривают это как пустую трату времени, ожидая большого движения, которое так и не наступает.

Однако умные деньги смотрят на эти волатильные рынки по-другому. Предсказуемые колебания в пределах торгового диапазона могут предложить стабильные возможности при структурированной торговле. Применяя простые стратегии, такие как покупка на уровне поддержки, продажа на уровне сопротивления и использование индикаторов импульса для подтверждения, трейдеры могут получать прибыль даже при низкой волатильности.

Это руководство объясняет, как распознавать условия ограниченного диапазона и применять практические стратегии, инструменты и средства контроля рисков для эффективной торговли.

Что такое крипторынок, ограниченный диапазоном, и как его определить?

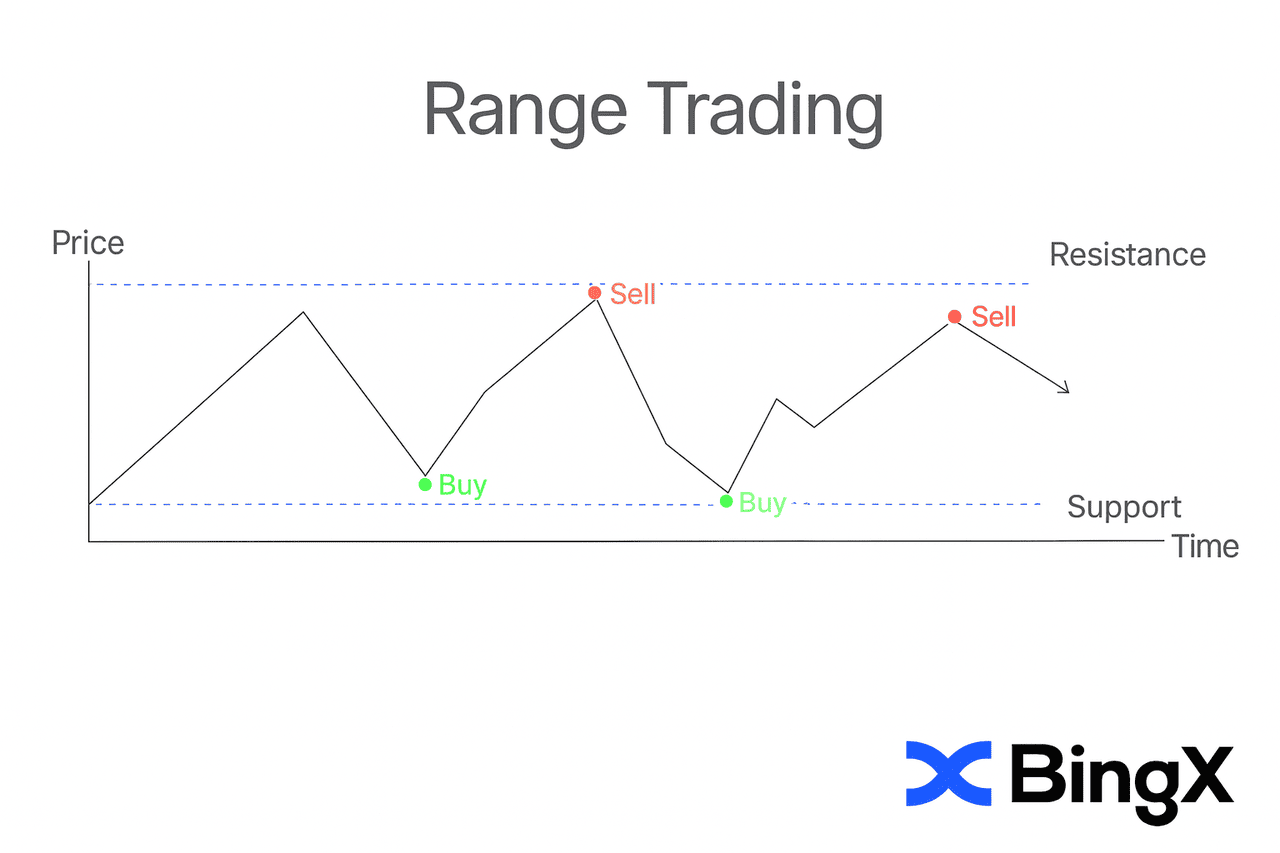

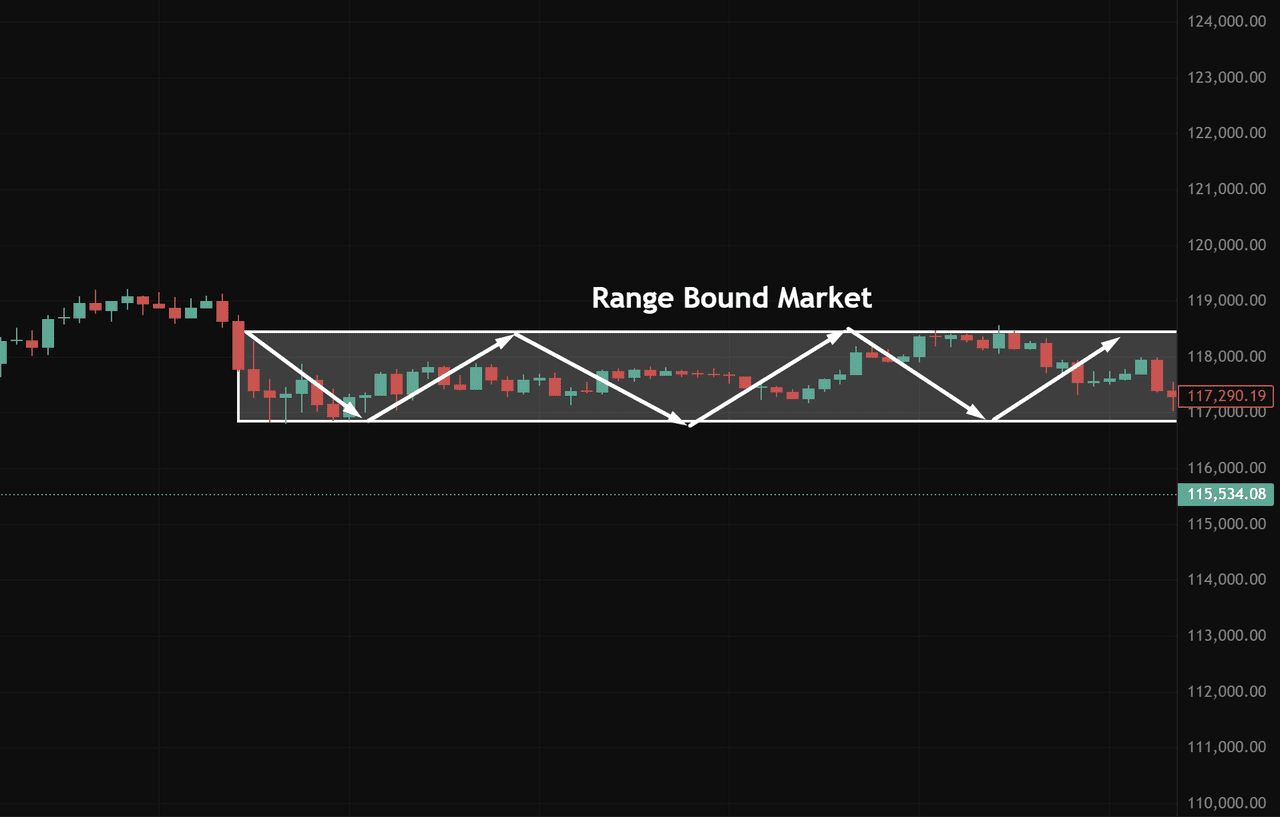

Рынок, ограниченный диапазоном, возникает, когда актив движется вбок в четких границах, а не имеет тенденции к росту или падению. Вместо формирования более высоких максимумов или более низких минимумов, цена колеблется между поддержкой и сопротивлением, создавая «коробку» или торговый диапазон.

Такое боковое движение распространено на рынках криптовалют, форекс и акций. Хотя это может показаться неинтересным, оно часто предоставляет структурированные возможности для дисциплинированных трейдеров.

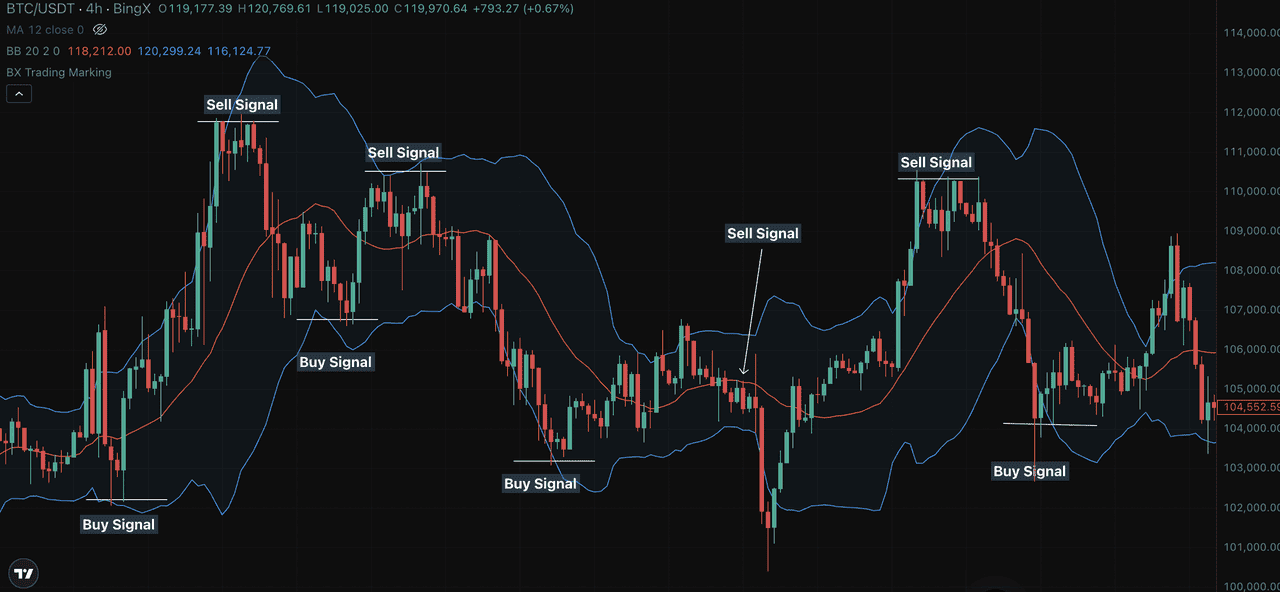

Источник: Торговый график

BTC/USDT на BingX

Основные характеристики бокового рынка:

• Плоские уровни поддержки и сопротивления с повторяющимися колебаниями между границами диапазона.

• Средний истинный диапазон (ATR): снижение значений показывает уменьшение волатильности.

• Полосы Боллинджера: сужение верхней и нижней полос сигнализирует об ограниченном расширении.

• Индикаторы импульса (RSI/Стохастик): осциллирующие между зонами перекупленности и перепроданности.

Лучшие стратегии диапазонной торговли

Как только диапазон определен, трейдеры могут сосредоточиться на установках, предназначенных для бокового движения. В отличие от трендовых рынков, где цена сильно движется в одном направлении, диапазонная торговля стремится извлечь выгоду из повторяющихся колебаний между границами.

1. Покупайте на поддержке, продавайте на сопротивлении

Одна из наиболее эффективных стратегий на рынке, ограниченном диапазоном, — это покупка на поддержке и продажа на сопротивлении. В условиях бокового движения цена часто колеблется между этими границами, создавая структурированные возможности. Поддержка действует как пол, где спрос предотвращает дальнейшее снижение, в то время как сопротивление служит потолком, где предложение ограничивает восходящие движения. Распознавание этих уровней позволяет трейдерам ловить колебания без необходимости сильного тренда.

Источник: Торговый график

BTC/USDT на BingX

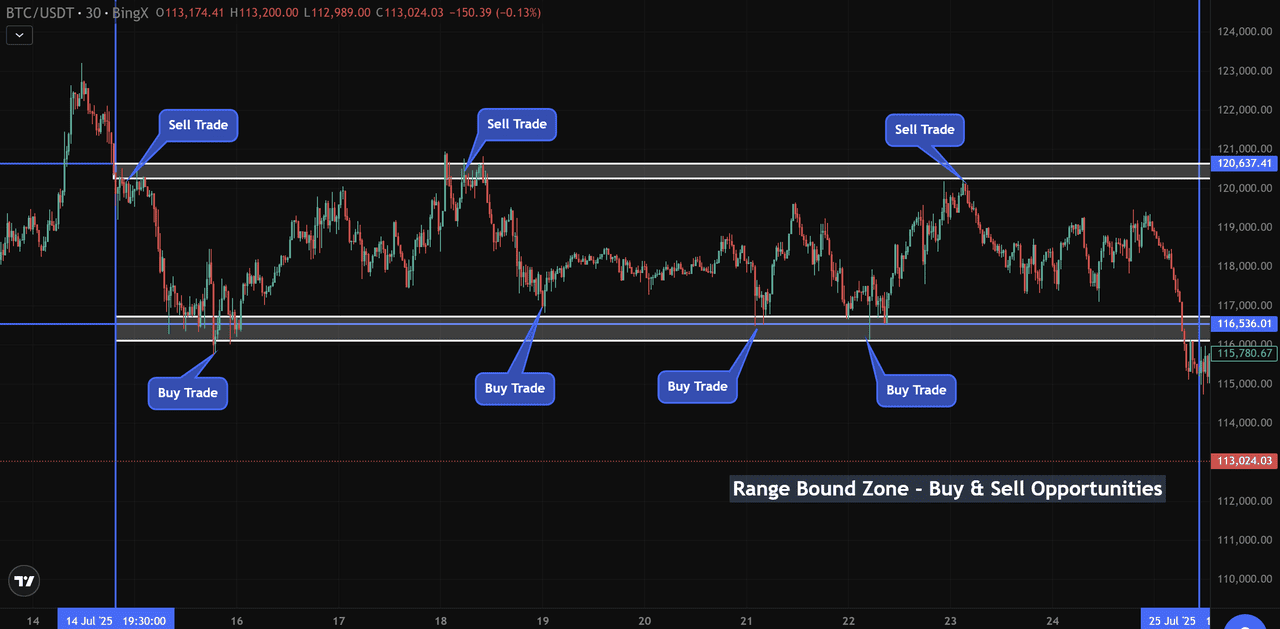

На графике BTC/USDT поддержка около $116 500 и сопротивление около $120 600 определяли четкий торговый диапазон. Каждое тестирование поддержки вызывало возможности для покупки, которые толкали цену выше, в то время как движения к сопротивлению предоставляли возможности для коротких позиций, поскольку рынок не смог пробиться. Трейдеры, применяющие этот метод, могли совершать несколько прибыльных сделок в условиях, которые многие считают плоским рынком.

Управление рисками имеет решающее значение. Стоп-лосс ордера должны быть размещены чуть выше поддержки или сопротивления для защиты от ложных пробоев. Это обеспечивает защиту, если диапазон превратится в трендовое движение. При дисциплинированном исполнении и правильном соотношении риска к вознаграждению, покупка на поддержке и продажа на сопротивлении становится простой и повторяемой стратегией для боковых рынков.

2. Входы на основе осцилляторов

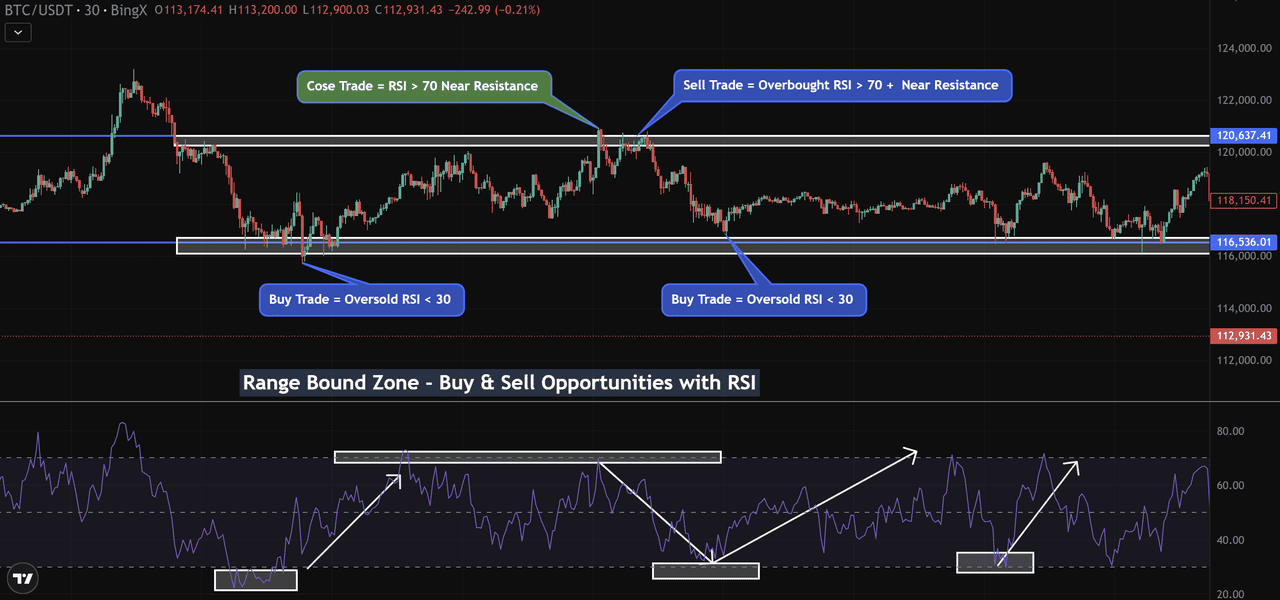

В торговле в диапазоне осцилляторы, такие как

индекс относительной силы (RSI),

стохастический осциллятор или

индекс товарного канала (CCI), могут использоваться для уточнения входов и повышения точности. Эти индикаторы импульса измеряют, является ли актив перекупленным или перепроданным, помогая трейдерам избегать ложных сигналов и сосредотачиваться на более вероятных настройках. Вместо того чтобы полагаться только на поддержку и сопротивление, осцилляторы добавляют дополнительный уровень подтверждения для торговых решений на волатильных рынках.

Источник: Торговый график

BTC/USDT на BingX

На графике BTC/USDT, RSI опускался ниже 30 каждый раз, когда цена тестировала поддержку около $116 500, сигнализируя о перепроданности и увеличивая вероятность отскока. И наоборот, когда цена приближалась к сопротивлению около $120 600, RSI поднимался выше 70, что указывало на перекупленность и сигнализировало о потенциальных возможностях для коротких позиций. Сочетание этих сигналов с границами диапазона делало входы более точными и уменьшало количество ложных установок.

Аналогичный подход применяется к **стохастикам** и **CCI**, которые часто фиксируют изменения импульса на границах диапазона. На **флэтовых рынках**, где ложные пробои являются обычным явлением, использование **осцилляторов** в сочетании с **ценовым движением** обеспечивает более сильное подтверждение и помогает трейдерам отфильтровывать шум. Этот многоуровневый подход повышает точность и поддерживает лучшее принятие решений в условиях бокового движения рынка.

3. Стратегия отскока от полос Боллинджера

Еще один полезный метод для боковых рынков – это

**стратегия отскока от полос Боллинджера**, которая использует реакцию цены на верхнюю и нижнюю полосы **Боллинджера**. Когда полосы относительно плоские, они часто действуют как динамические уровни сопротивления и поддержки, что делает их хорошо подходящими для **рыночных условий, ограниченных диапазоном**.

Источник: Торговый график

BTC/USDT на BingX

**Как это работает:**

• Открывайте сделку на покупку, когда цена касается нижней полосы.

• Открывайте сделку на продажу, когда цена достигает верхней полосы.

• Используйте 20-периодную скользящую среднюю (среднюю линию) в качестве скользящего стоп-лосса.

• Закрывайте сделку, когда цена возвращается к средней линии.

Например, если BTC/USDT торгуется в узком диапазоне и цена касается нижней полосы, трейдер может искать краткосрочную возможность для покупки и закрывать позицию, когда цена возвращается к средней полосе. Эта стратегия наиболее эффективна на флэтовых рынках с плоскими полосами Боллинджера, но ее следует избегать на трендовых рынках, где цена может продолжать движение за пределы полос.

4. Торговля против ложных пробоев

**Ложные пробои** часто встречаются на рынках, движущихся в диапазоне. Цена может временно выйти за уровень сопротивления или ниже уровня поддержки, а затем быстро вернуться в торговый диапазон. Трейдеры, которые следуют за этими движениями, часто попадают в ловушку, в то время как те, кто ждет подтверждения, могут получить прибыль, торгуя в противоположном направлении. Этот подход известен как «фейдинг пробоя».

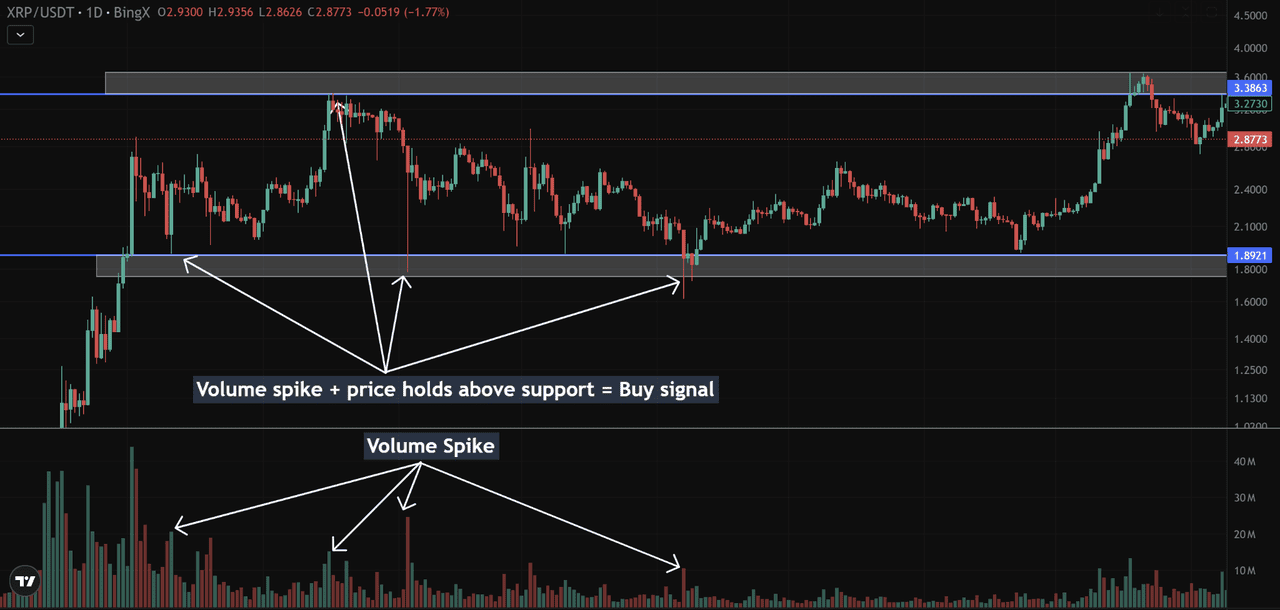

Источник: Торговый график

XRP/USDT на BingX

На графике XRP/USDT цена несколько раз пыталась пробить сопротивление вблизи $3.38, но не смогла удержаться. Каждое отклонение возвращало рынок в диапазон, предоставляя короткие возможности в направлении поддержки около $1.89. Трейдеры, которые ждали подтверждения после этих неудачных движений, смогли зафиксировать прибыльные сделки.

Ключевым фильтром здесь является объем. Пробои, происходящие на низком объеме, часто оказываются ложными и с большей вероятностью развернутся, в то время как истинные пробои поддерживаются высоким объемом и импульсом. Главное – терпение, избегайте входа на первой же пробойной свече. Вместо этого, дождитесь признаков слабости, таких как отскоки или быстрое возвращение ниже сопротивления, прежде чем действовать против движения. Это делает установку более надежной в условиях нестабильного рынка.

Как управлять риском при торговле на нестабильных рынках

Торговля в диапазоне может быть прибыльной, но только при условии дисциплинированного управления риском. Основное правило — стремиться к соотношению риска к прибыли не менее 1:2, гарантируя, что потенциальные выгоды перевешивают риск по каждой сделке. Поскольку боковые рынки часто связаны с резкими, но ограниченными колебаниями, размещение стоп-лосса особенно важно.

Многие трейдеры используют

средний истинный диапазон (ATR) для определения размера стопов в соответствии с волатильностью. Стопы на основе ATR адаптируются к изменяющимся рыночным условиям и снижают вероятность преждевременного срабатывания стоп-лосса из-за обычных ценовых колебаний.

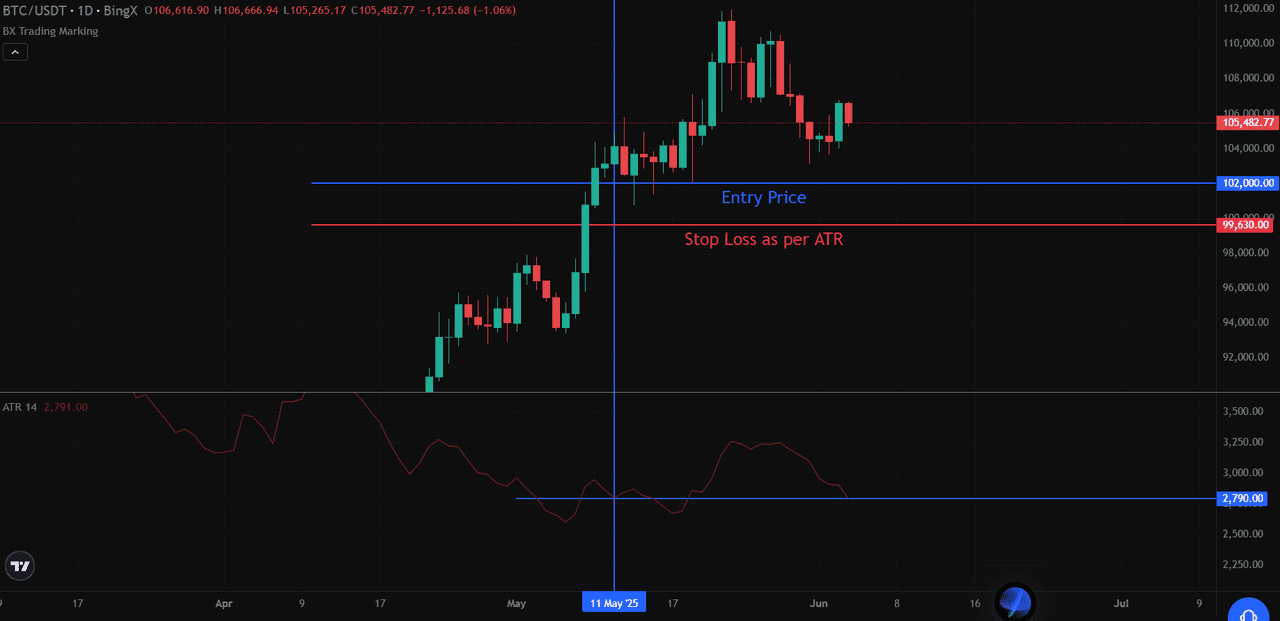

Источник: Торговый график

BTC/USDT на BingX

Например, если биткойн пробивает отметку в $100 000 при 14-дневном ATR в $2 790, то движение в 1,5× ATR составляет около $4 185. Сильное закрытие выше сопротивления около $105 000 подтверждает импульс, в то время как стоп, расположенный чуть ниже зоны прорыва (скорректированный по ATR), обеспечивает защиту, если движение не удастся.

Также можно применять скользящие стопы. Если BTC вырастет со $102 000 до $108 000, скользящий стоп в 3× ATR будет установлен около $99 630, что позволит стопу следовать за ценой выше, оставляя при этом место для естественных колебаний. Дневные трейдеры могут выбрать более жесткие множители, в то время как свинг-трейдеры могут допускать более широкие стопы.

Наконец, избегайте чрезмерной торговли в середине диапазона, где сигналы слабее, а риск выше. Придерживаясь краев диапазона с хорошо размещенными стопами, вы сохраняете небольшие потери и постоянную прибыль.

Как торговать на волатильных рынках с помощью сеточного торгового бота BingX

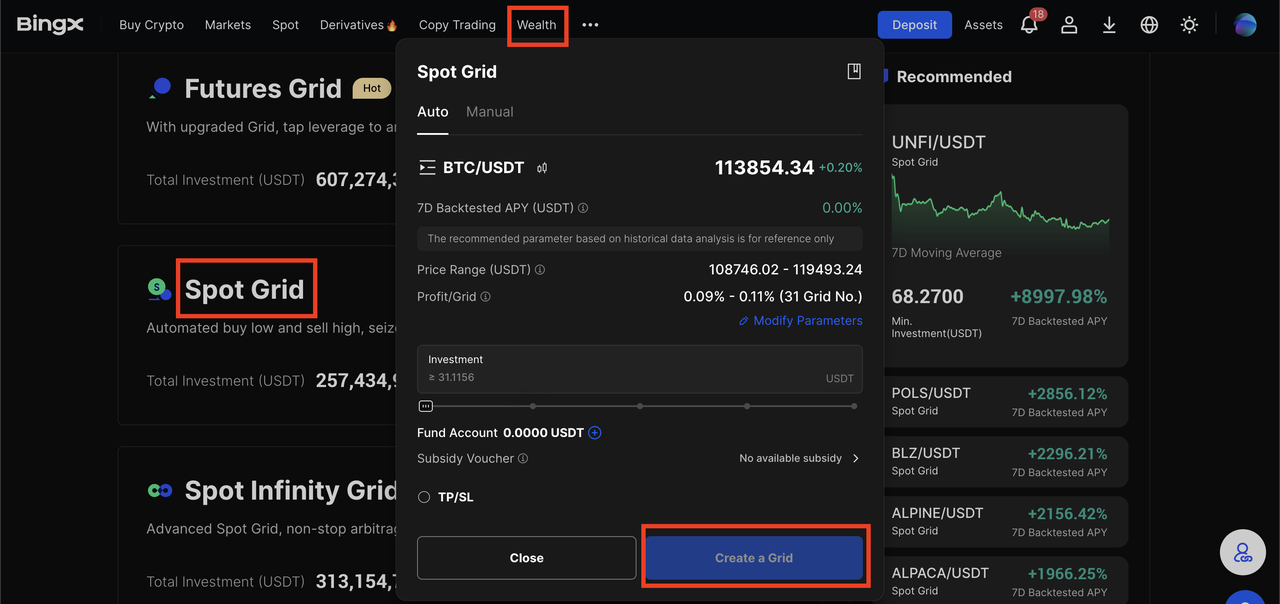

Создание бота для спотовой сеточной торговли BTC/USDT на BingX

Движение в боковике может быть сложным, но

сеточный торговый бот от BingX упрощает навигацию по таким рынкам. Вот как начать:

Волатильные, боковые рынки идеально подходят для сеточной торговли. BingX предлагает ботов для спотовой и фьючерсной сеточной торговли, которые помогут вам автоматизировать процесс. Вот как начать:

1. Войдите в BingX: Откройте сайт или приложение BingX и войдите в свой аккаунт.

2. Перейдите в раздел "Сеточная торговля": В меню выберите раздел «Сеточная торговля» в категориях «Рынки» или «Деривативы». Вы увидите опции для спотовой сетки, бесконечной сетки и фьючерсной сетки.

3. Выберите спотовую или фьючерсную сетку

• Спотовая сетка – Лучше всего подходит для новичков. Она автоматически покупает дешево и продает дорого в пределах выбранного вами ценового диапазона. Прибыль рассчитывается на

спотовом рынке без использования кредитного плеча.

• Фьючерсная сетка – Предназначена для продвинутых пользователей. Работает так же, как спотовая сетка, но добавляет кредитное плечо для увеличения потенциальной прибыли (и рисков).

4. Выберите торговую пару: Выберите криптовалютную пару, которой хотите торговать, например

BTC/USDT или

ETH/USDT.

5. Установите параметры

• Определите верхний и нижний ценовые лимиты для сетки.

• Выберите количество сеток (уровни ордеров на покупку/продажу).

• Введите сумму инвестиций.

• (Для фьючерсной сетки) выберите уровень кредитного плеча.

6. Запустите бота: Нажмите «Создать», чтобы запустить его. Теперь бот будет работать круглосуточно, автоматически совершая сделки, пока цена колеблется между заданными вами уровнями сетки.

Совет: Сеточный торговый бот лучше всего работает на волатильных или боковых рынках, где цена многократно отскакивает между уровнями поддержки и сопротивления.

Торговля на рынках, ограниченных диапазоном, может быть эффективной, но несколько ошибок часто снижают производительность:

Использование таких инструментов, как ATR, для размещения стопов и мониторинга изменений объема может помочь избежать этих проблем и поддерживать торговлю в соответствии с рыночными условиями.

Торговля в боковом диапазоне — одна из самых практичных стратегий для навигации по нетрендовым рынкам. Вместо того чтобы ждать четкого тренда, трейдеры могут использовать возможности в боковом движении, концентрируясь на ценовых диапазонах, соотношениях риска к прибыли и дисциплинированном исполнении.

Главное преимущество этого подхода – последовательность. Плоские рынки часто кажутся неинтересными, но при правильной стратегии они могут обеспечивать частые, контролируемые установки. Ключ к успеху – оставаться терпеливым, избегать торговли в середине диапазона и управлять позициями с помощью правильно размещенных ордеров стоп-лосс.

Боковой рынок – это когда цена движется в боковом направлении между определенными уровнями поддержки и сопротивления, не формируя более высоких максимумов или более низких минимумов.

Трейдеры могут получать прибыль, покупая на поддержке, продавая на сопротивлении и используя индикаторы импульса, такие как RSI или стохастик, для подтверждения разворотов.

Наиболее распространенными являются средний истинный диапазон (ATR) для волатильности, полосы Боллинджера для границ диапазона и осцилляторы импульса для подтверждения точек входа.

Ложные прорывы фильтруются путем проверки объема. Прорывы с низким объемом часто терпят неудачу, в то время как настоящие движения поддерживаются сильным, высокообъемным импульсом.

Трейдеры должны стремиться к минимальному соотношению риска к прибыли 1:2 и размещать ордера стоп-лосс за пределами поддержки или сопротивления, часто корректируя их с помощью ATR.