รูปแบบแท่งเทียน Hammer เป็นตัวบ่งชี้การกลับตัวของตลาดขาขึ้นที่ใช้กันทั่วไปในตลาดคริปโตเคอเรนซี มันช่วยให้ผู้ซื้อสามารถเอาชนะผู้ขายได้หลังจากแนวโน้มขาลงและช่วยเทรดเดอร์ในการเลือกจังหวะการเข้าให้มีการบริหารความเสี่ยงที่ดีขึ้น เรียนรู้วิธีการใช้รูปแบบแท่งเทียน Hammer เพื่อระบุการกลับตัวของตลาดขาขึ้นในตลาดคริปโตเคอเรนซีและปรับปรุงการเลือกจังหวะการเข้าในช่วงที่แนวโน้มขาลงเสร็จสิ้น

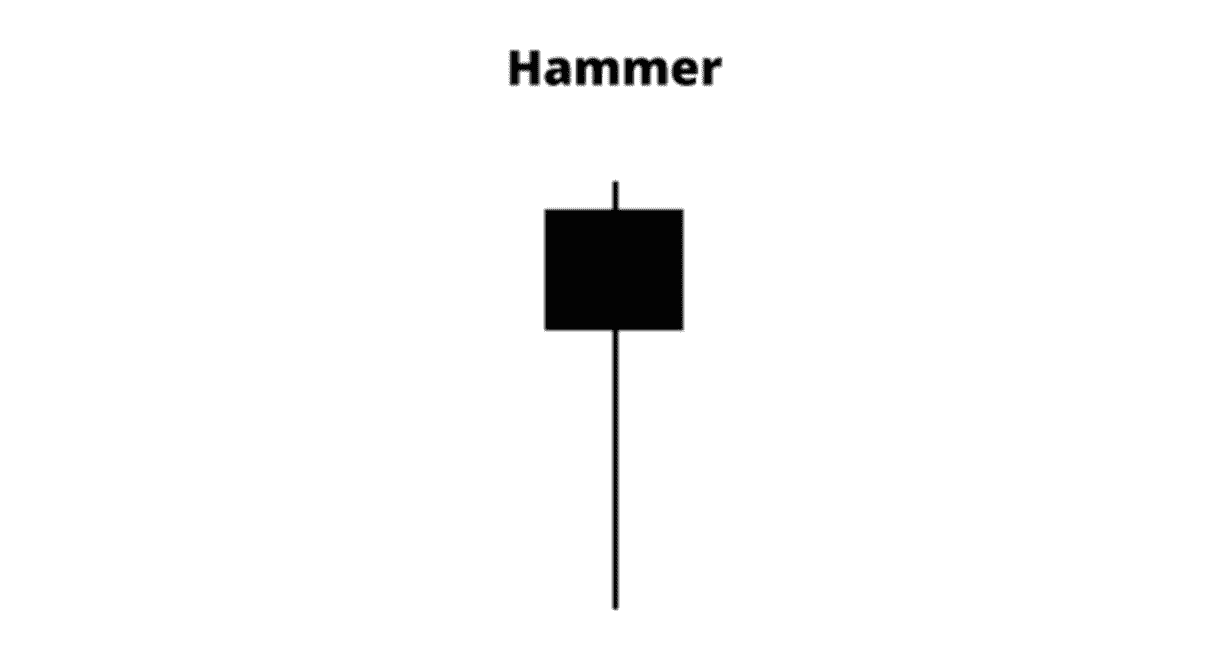

รูปแบบแท่งเทียน Hammer คืออะไร?

แท่งเทียน Hammer เป็นรูปแบบการกลับตัวขาขึ้นที่สำคัญซึ่งมักจะปรากฏที่จุดต่ำสุดของแนวโน้มขาลง ซึ่งสัญญาณถึงการเปลี่ยนแปลงของ

อารมณ์ของตลาด จากขาลงเป็นขาขึ้น ประกอบด้วยลำตัวเล็กๆ อยู่ในส่วนบนของช่วงการเทรด พร้อมกับเงาล่างยาว (หรือวิก) ที่มีความยาวอย่างน้อยเป็นสองเท่าของลำตัว

รูปแบบแท่งเทียนที่มีลักษณะเหมือนกับค้อนเป็นหนึ่งในเครื่องมือการวิเคราะห์ทางเทคนิคที่เชื่อถือได้ที่สุดในการระบุการกลับตัวของแนวโน้มในตลาดคริปโตเคอเรนซี รูปแบบที่ทรงพลังนี้ช่วยให้เทรดเดอร์สามารถระบุจุดเปลี่ยนสำคัญได้ โดยเฉพาะหลังจากแนวโน้มขาลงที่ยาวนาน ซึ่งทำให้มันเป็นส่วนสำคัญในชุดเครื่องมือการวิเคราะห์ของเทรดเดอร์คริปโตเคอเรนซีทุกคน

การจัดเรียงแท่งเทียนนี้บอกเล่าเรื่องราวที่น่าเชื่อถือเกี่ยวกับจิตวิทยาของตลาด: ผู้ขายผลักดันราคาให้ลดลงอย่างมีนัยสำคัญในระหว่างการเทรด แต่ในที่สุดผู้ซื้อได้ควบคุมตลาดและดันราคาให้กลับขึ้นไปใกล้ระดับราคาเปิด การต่อสู้ระหว่างหมีและกระทิงที่ในที่สุดกระทิงจะชนะ สร้างรูปร่างที่โดดเด่นของค้อนนี้

ประสิทธิภาพของแท่งเทียน Hammer ขึ้นอยู่กับหลายปัจจัยสำคัญ:

• บริบทของตลาด: การปรากฏของแท่งเทียน Hammer หลังจากการเทรดขาลงที่ยาวนานนั้นมีความหมายที่แข็งแกร่งมากกว่าการปรากฏของมันในตลาดที่มีการเคลื่อนไหวในแนวข้าง

• ตำแหน่งการปิด: เมื่อแท่งเทียน Hammer ปิดสูงกว่าราคาเปิดของมัน สร้างลำตัวสีเขียว/ขาขึ้น มันจะส่งสัญญาณขาขึ้นที่แข็งแกร่งขึ้น

• ปริมาณการซื้อขาย: ปริมาณการซื้อขายที่เพิ่มขึ้นที่มาพร้อมกับรูปแบบแท่งเทียน Hammer จะเสริมสัญญาณการกลับตัวของแนวโน้ม

แท่งเทียน Hammer ทำงานอย่างไร?

แท่งเทียน Hammer เป็นสัญญาณภาพที่มีพลัง ซึ่งมักจะหมายถึงการสิ้นสุดของแนวโน้มขาลงและการเริ่มต้นของการกลับตัวที่อาจเกิดขึ้น การรู้จักโครงสร้างของมันเป็นสิ่งสำคัญในการตีความข้อความในบริบทของตลาดที่กว้างขึ้น

แท่งเทียน Hammer ประกอบด้วย:

1. ลำตัวเล็กๆ ที่อยู่ในส่วนบนของช่วงการเทรด

2. เงาบนที่เล็กมากหรือไม่มีเลย

3. เงาล่างที่ยาว ซึ่งโดยปกติจะยาวกว่าอย่างน้อยสองเท่าของลำตัว

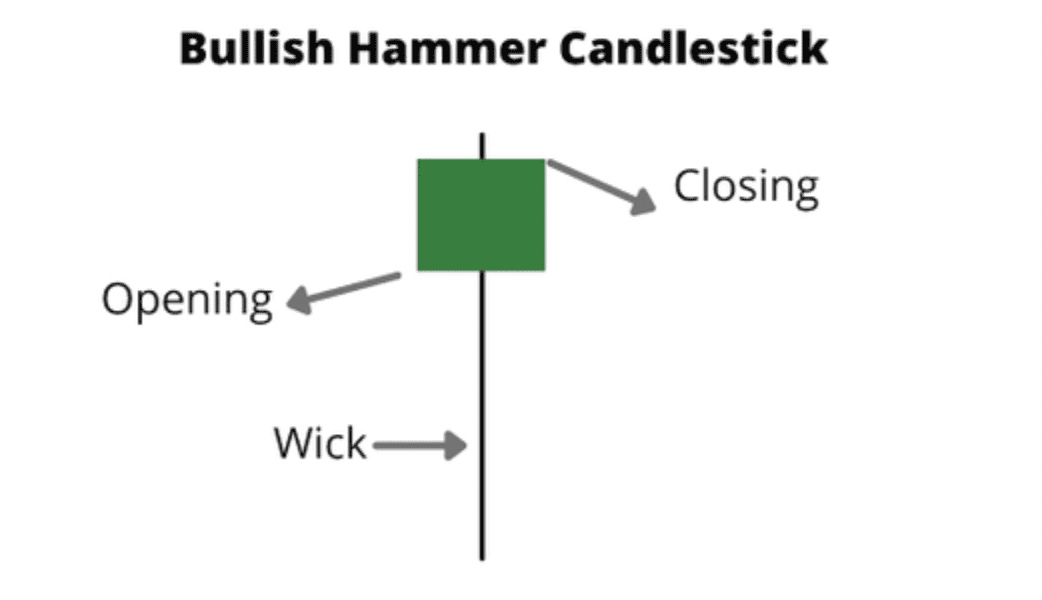

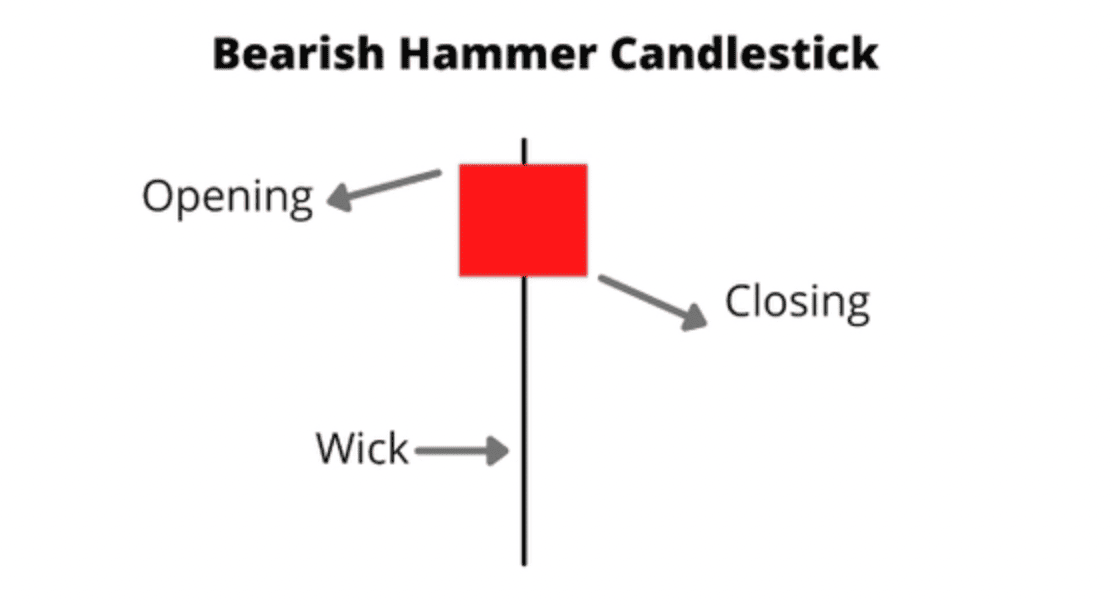

แท่งเทียนของค้อน (สีเขียว/กระทิง หรือ แดง/หมี) ไม่สำคัญเท่ากับรูปทรงและตำแหน่งในเทรนด์โดยรวม ไม่ว่าจะเป็นราคาปิดสูงกว่าราคาเปิด ซึ่งบ่งชี้ถึงกระแสขาขึ้น หรือราคาปิดต่ำกว่าราคาเปิด ซึ่งบ่งชี้ถึงกระแสขาลง แต่ค้อนก็ยังคงส่งสัญญาณการกลับตัวเป็นขาขึ้นเมื่อปรากฏหลังจากแนวโน้มขาลง

รูปแบบของฮัมเมอร์ที่พบได้ทั่วไปมีอะไรบ้าง?

ก่อนที่จะลงลึกในกลยุทธ์ สิ่งสำคัญคือต้องเข้าใจเกี่ยวกับความแตกต่างทั่วไปของรูปแบบ Hammer และแต่ละแบบส่งสัญญาณการกลับตัวของตลาดอย่างไร

1. ฮัมเมอร์ขาขึ้น

ฮัมเมอร์ขาขึ้นแบบคลาสสิกจะปรากฏที่จุดต่ำสุดของแนวโน้มขาลง รูปแบบที่ทรงพลังที่สุดจะเกิดขึ้นเมื่อราคาปิดสูงกว่าราคาเปิด และสร้างลำตัวสีเขียว/กระทิง เงาล่างยาวแสดงให้เห็นว่าผู้ขายพยายามที่จะดันราคาลง แต่ในที่สุดล้มเหลวเมื่อผู้ซื้อเข้าแทรกแซง ทำให้เกิดแรงกดดันการซื้อที่แข็งแกร่ง

2. แท่งเทียนหมี (Hanging Man)

แม้ว่ามันจะมีลักษณะที่คล้ายกับแท่งเทียนกระทิง แท่งเทียนหมีหรือ "Hanging Man" จะปรากฏที่จุดสูงสุดของแนวโน้มขาขึ้นแทนที่จะเป็นจุดต่ำสุดของแนวโน้มขาลง แพทเทิร์นนี้บ่งบอกถึงการกลับตัวที่เป็นไปได้ในทิศทางขาลง ซึ่งแสดงว่าราคามีการซื้อเกินไปและอาจจะลดลงในไม่ช้า

ハンマーとハンギングマンの主な違いはコンテキストにあります。同じローソク足のパターンでも、市場のトレンドの中でどこに現れるかによって、意味が逆転することがあります。

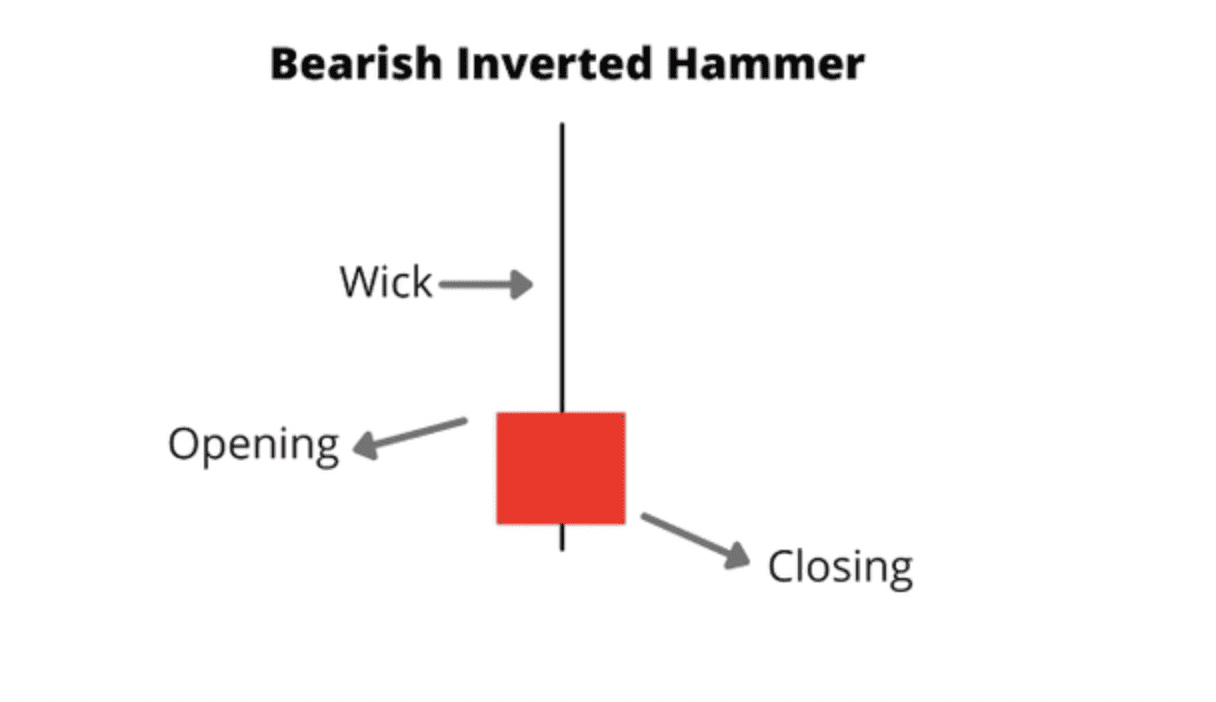

3. 逆ハンマー

逆ハンマーも下降トレンドの後に潜在的な上昇反転を示唆しますが、異なる構造を持っています。伝統的なハンマーとは異なり、逆ハンマーは取引範囲の下部に小さな実体を持ち、長い上髭があり、下髭はほとんどまたは全くありません。

このパターンは、買い手がセッション中に価格を引き上げようとしたが(上髭を作成)、購入圧力を維持することができなかったことを示しています。しかし、売り手が価格を下げることに失敗したことは、下降トレンドの弱まりを示唆しています。

ハンマー・ローソク足パターンを使用した最適な取引戦略

取引の成功を最大化するためには、ハンマー・ローソク足パターンを他のテクニカル指標や分析ツールと組み合わせて使用することが重要です。以下に、3つの効果的な戦略を紹介します:

戦略 1: トップ・ボトム戦略

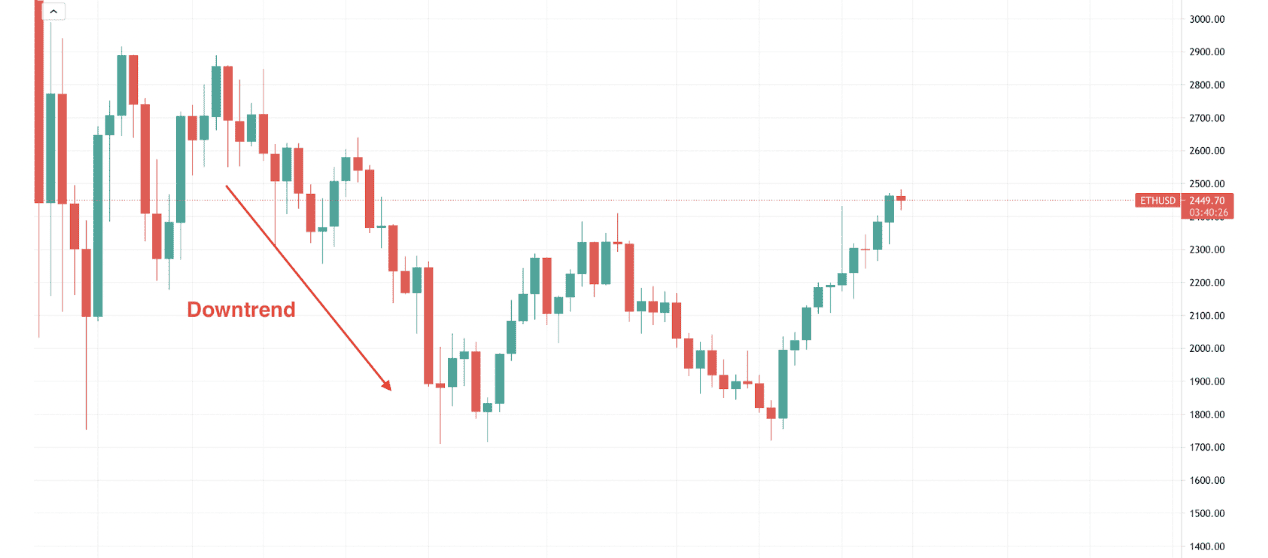

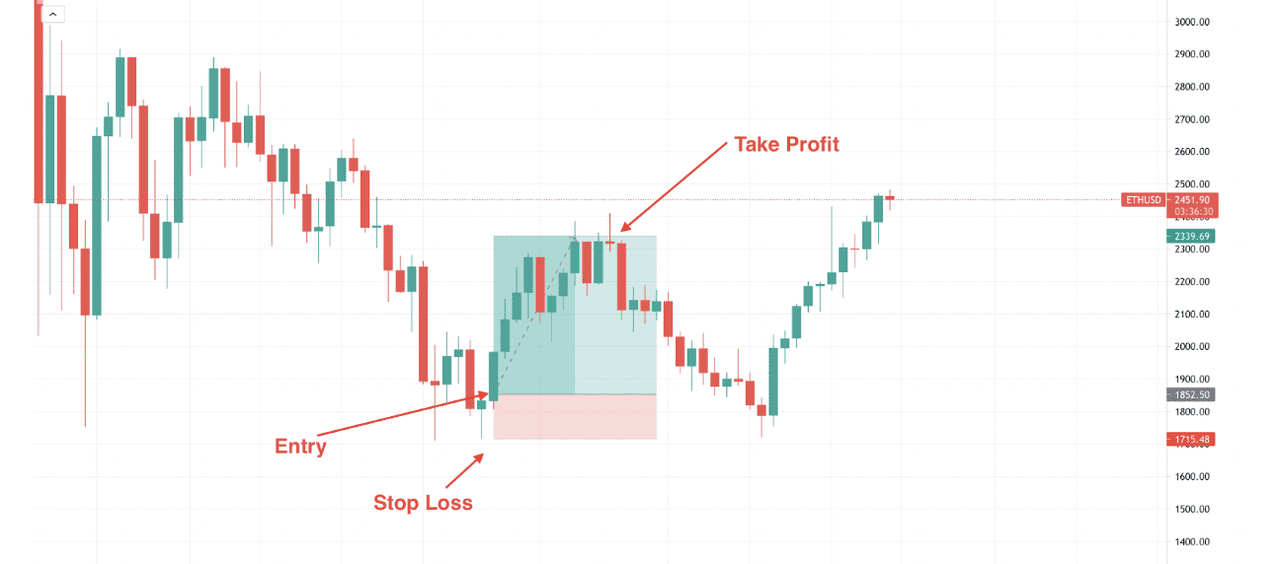

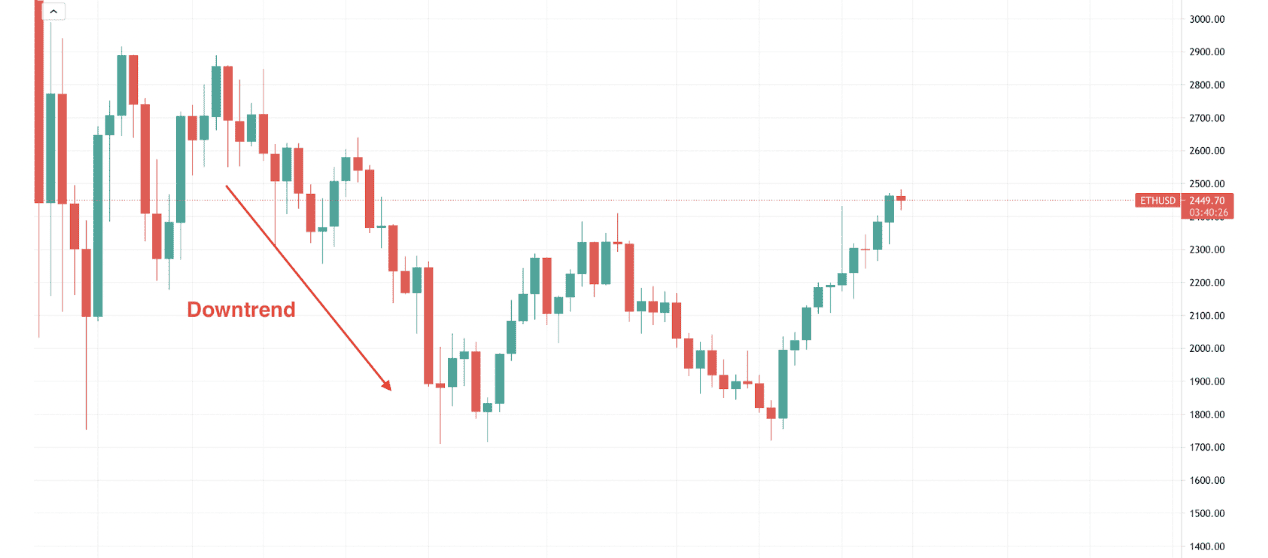

วิธีนี้มุ่งเน้นการระบุแนวโน้มขาลงที่แข็งแกร่งซึ่งได้ทำการทะลุระดับการสนับสนุนล่าสุด กลยุทธ์นี้ประกอบด้วย:

1. การรับรู้แนวโน้มขาลงที่ยาวนานที่ทะลุจุดต่ำสุดก่อนหน้า

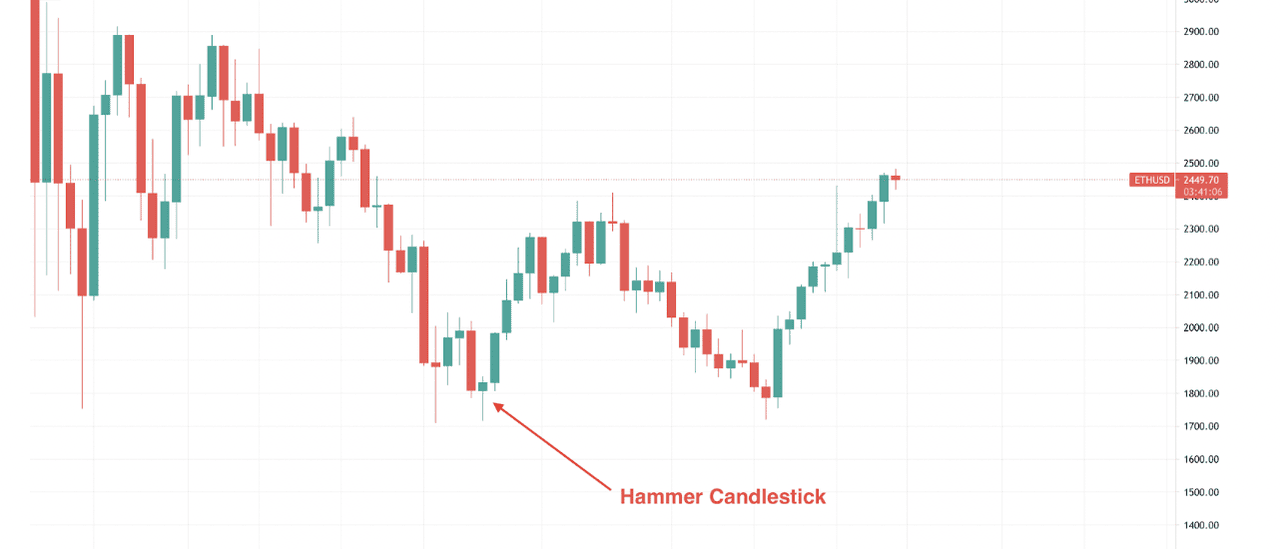

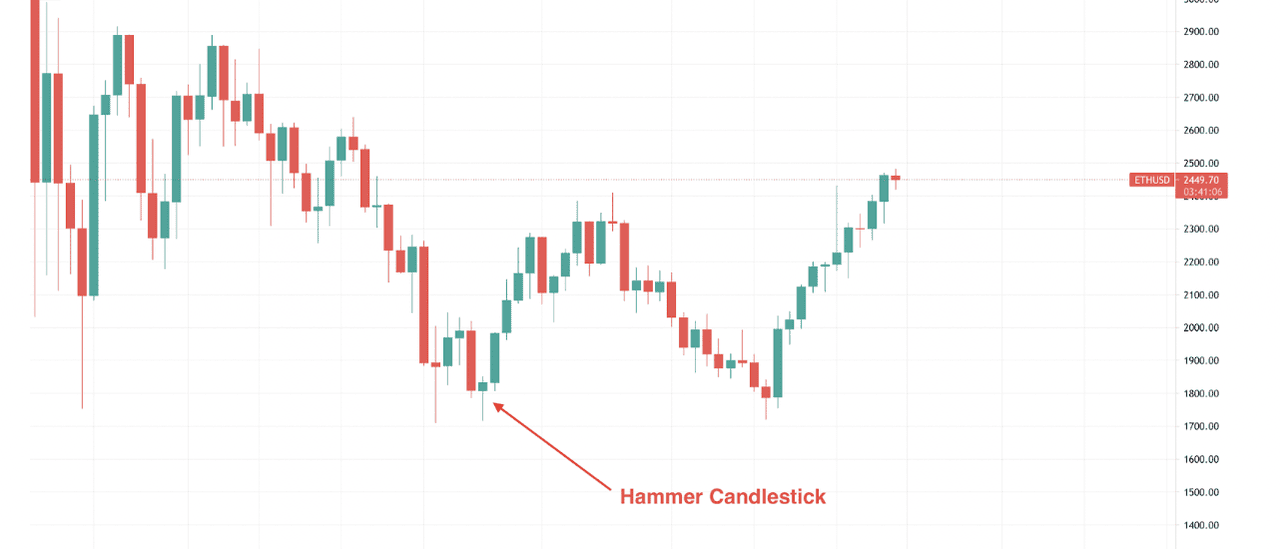

2. การสังเกตแท่งเทียนที่ไม่ชัดเจนตามด้วยการเกิดแท่งเทียนรูปค้อน

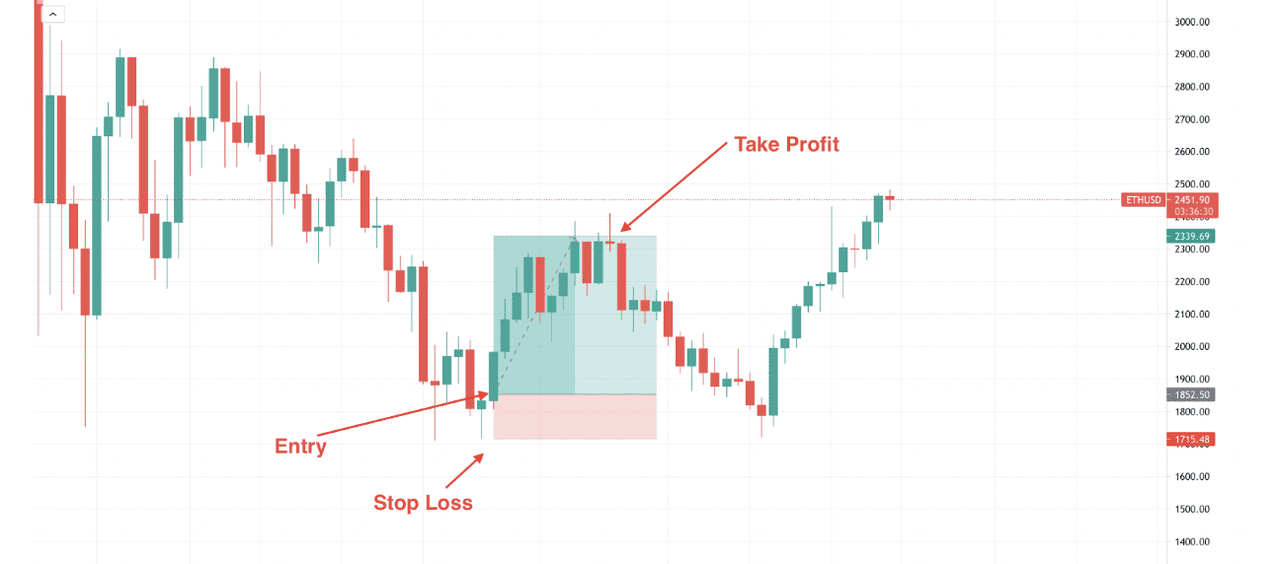

3. การวางคำสั่งซื้อแบบสต็อปที่อยู่เหนือจุดสูงสุดของแท่งเทียนรูปค้อน

4. การตั้งคำสั่งหยุดขาดทุน (Stop Loss) ที่ต่ำกว่าเงามืดของแท่งเทียนค้อนเล็กน้อย

5. การตั้งเป้าหมายอัตราส่วนความเสี่ยงต่อผลตอบแทนที่ดี (อุดมคติคือ 1:3 หรือดีกว่า)

กลยุทธ์นี้ทำงานได้ดีโดยเฉพาะในตลาดคริปโตเคอเรนซี ที่ความผันผวนสามารถทำให้เกิดแนวโน้มขาลงที่ชัดเจน ซึ่งตามมาด้วยการกลับตัวอย่างรวดเร็ว

ในการดำเนินการกลยุทธ์นี้ให้ประสบความสำเร็จ ขั้นตอนแรกคือการระบุแนวโน้มขาลงที่แข็งแกร่งซึ่งทะลุจุดต่ำสุดล่าสุดทั้งหมด

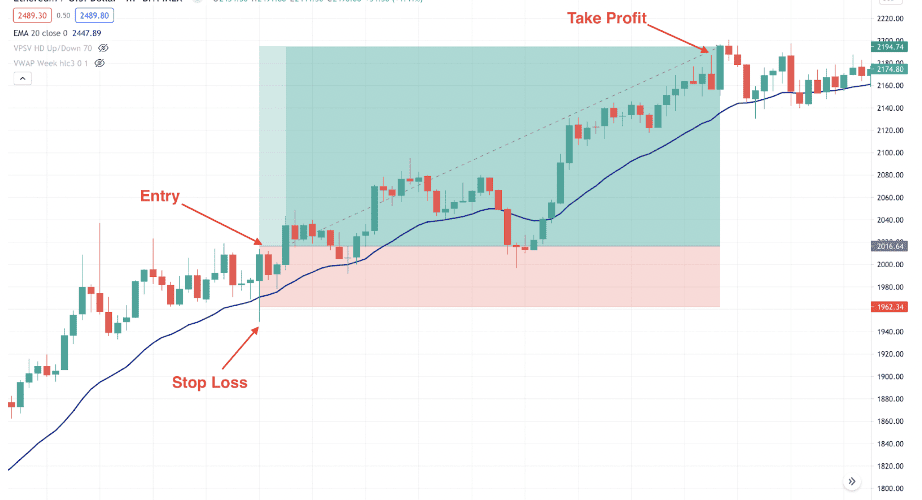

แหล่งที่มา:

ETH/USD กราฟการซื้อขายบน BingX

ในกราฟรายวัน

ETH ที่ให้ไว้ สังเกตเห็นว่า ราคาลดลงอย่างต่อเนื่องโดยทะลุจุดต่ำสุดสำคัญในระยะสั้นที่ 1800.00

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

価格が新しい安値を更新すると、それは強気の圧力が迫っていることを示す最初のサインです。続いて、弱気の試みが続いても、セッションは強気のハンマーキャンドルで終了します。

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

この取引戦略を最適に実行するためには、ハンマーキャンドルの高値のすぐ上に買いストップ注文を入れ、ハンマーの影のすぐ下にストップロスを設定し、少しの余裕を持たせることを考慮してください。上記の例では、売りのピンバーが抵抗レベルで形成されると、取引はすぐに終了し、1:3.5の有利なリスク対報酬比率を提供します。

戦略2: サポートとレジスタンス戦略

サポート と

レジスタンス は、価格の動きを左右する心理的な障壁です。この戦略は、これらの重要なレベルをハンマーキャンドルと組み合わせています:

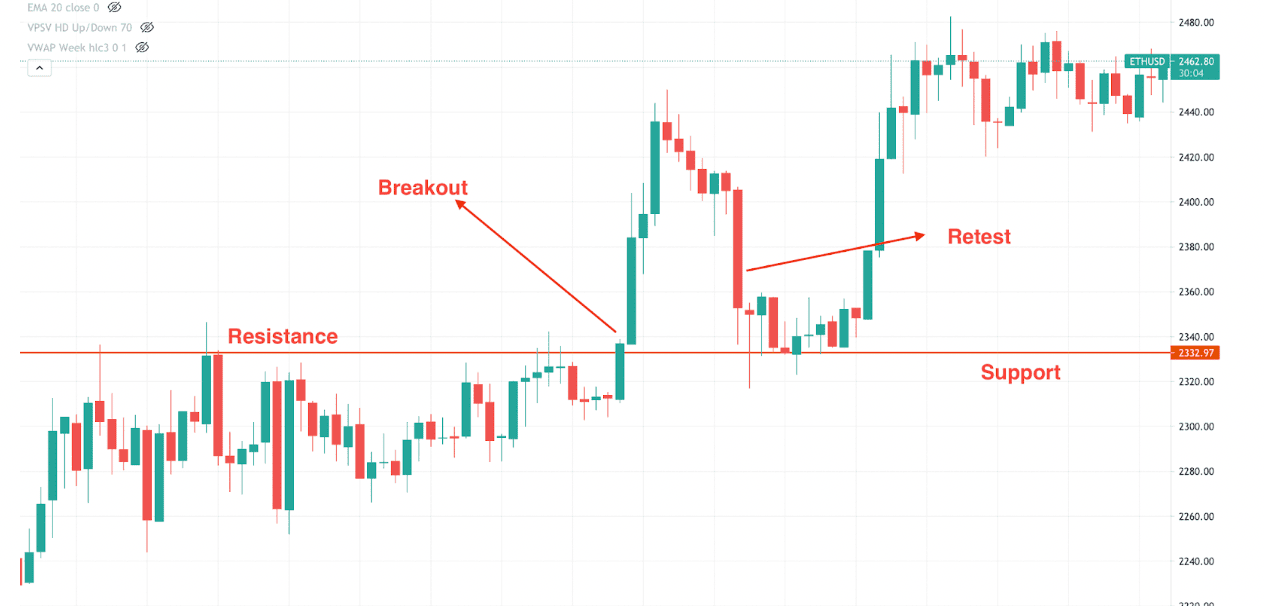

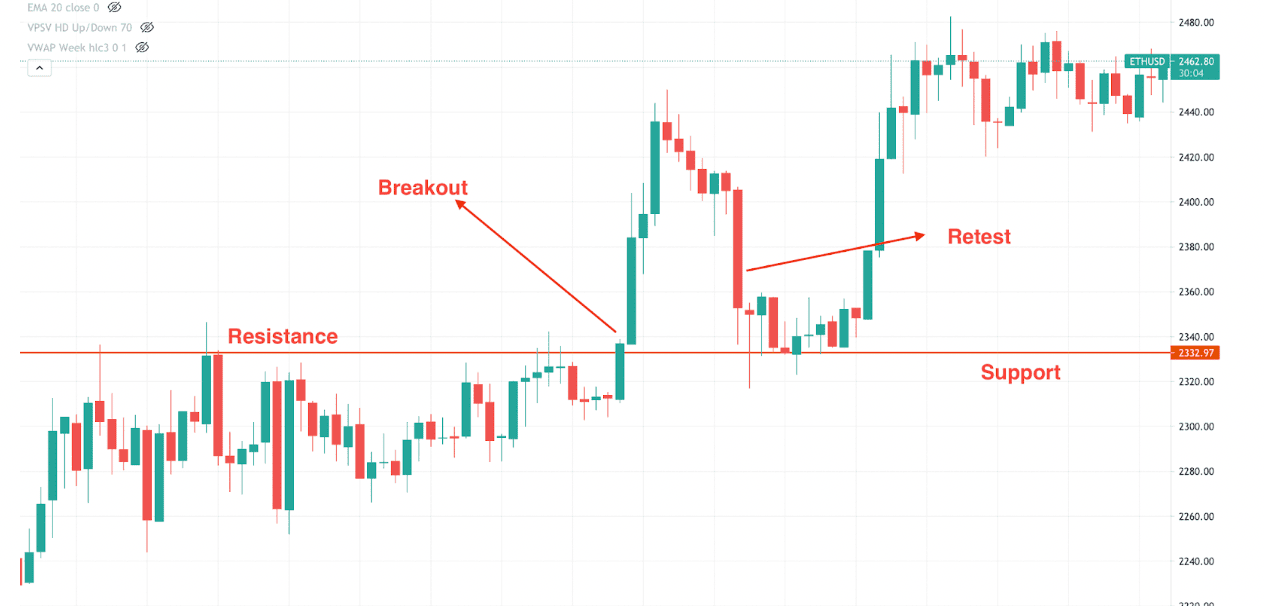

1. ระบุโซนการสนับสนุนและความต้านทานที่ตั้งขึ้นในกราฟ

2. มองหาลวดลายของค้อนที่เกิดขึ้นที่ระดับการสนับสนุนหลังจากการลดลงของราคา

3. เปิดตำแหน่งยาวเมื่อราคายืนยันการดีดตัวจากการสนับสนุน

4. ตั้งจุดหยุดขาดทุนใต้เงาของค้อน

5. ตั้งเป้าหมายที่ระดับความต้านทานถัดไปเพื่อทำกำไร

วิธีนี้เพิ่มความน่าเชื่อถือของค้อนโดยการเพิ่มความสอดคล้องกับระดับการสนับสนุนซึ่งมักจะดึงดูดความสนใจจากผู้ซื้อ

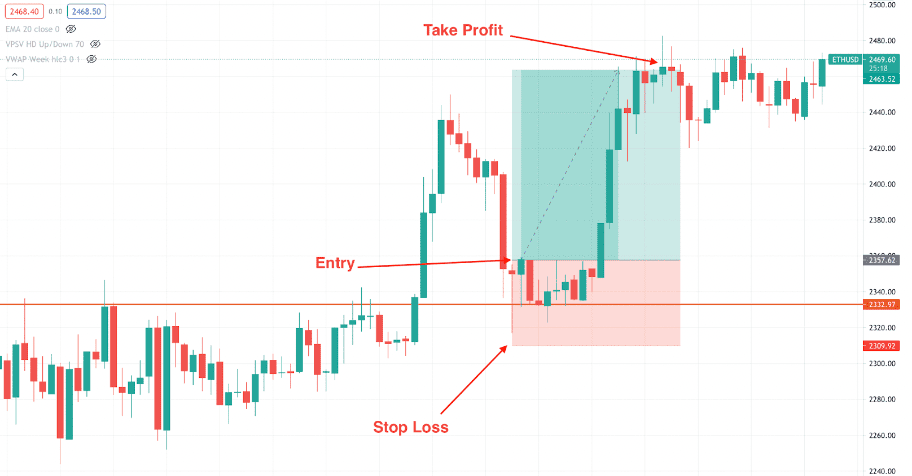

ในกราฟ ETH ของอินทราเดย์ที่แสดงไว้ข้างต้น ระดับ $2,332.97 ทำหน้าที่ทั้งเป็นความต้านทานและการสนับสนุน เมื่อราคามาถึงระดับนี้ มันจะทะลุขึ้นไปข้างบนด้วยแรงซื้อที่แข็งแกร่ง จากนั้นราคาจะถอยกลับไปที่ระดับนี้อีกครั้ง ซึ่งให้จุดเข้าทางกลยุทธ์ ในจุดนี้ผู้ค้าสามารถรอการยืนยันก่อนที่จะเปิดตำแหน่งยาว

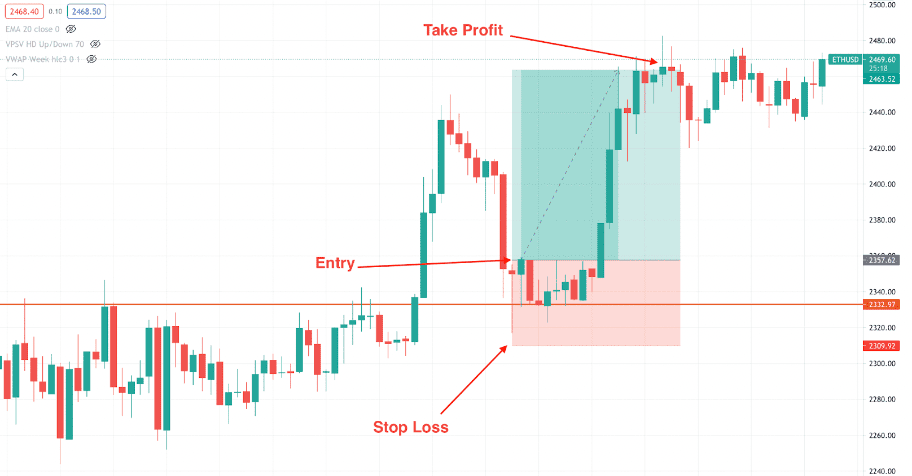

แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX

สัญญาณการซื้อจะถูกกระตุ้นเมื่อมีการแสดงพฤติกรรมของค้อนที่ระดับการสนับสนุน; การตั้งจุดหยุดขาดทุนจะอยู่ใต้เงาของแท่งเทียน ทำให้มีที่ว่างสำหรับการแกว่งตัวเล็กน้อยของตลาด ในตัวอย่างที่แสดงการซื้อขายจะจบลงเมื่อมีการสร้าง Pin Bar ใกล้ระดับความต้านทาน และมีอัตราส่วนความเสี่ยงต่อผลตอบแทนประมาณ 1:2

แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX

การรวมโซนการสนับสนุนและความต้านทานที่ชัดเจนเข้ากับการยืนยันจากรูปแบบค้อนสามารถช่วยให้เทรดเดอร์ปรับปรุงการตัดสินใจและจัดการความเสี่ยงได้อย่างมีประสิทธิภาพมากขึ้น ความแม่นยำและระเบียบวินัยในการใช้สัญญาณทางเทคนิคเป็นสิ่งสำคัญในการนำทางผ่านความผันผวนของตลาด

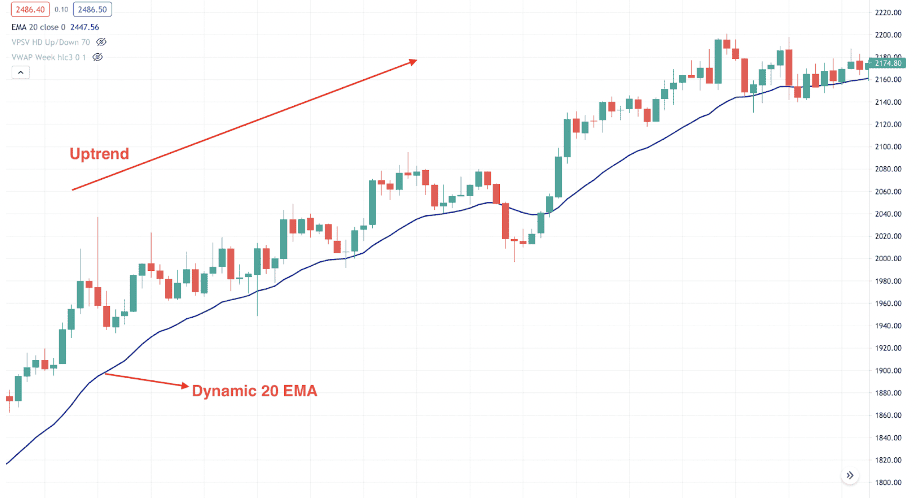

กลยุทธ์ 3: การทำกำไรระหว่างวันด้วยค่าเฉลี่ยเคลื่อนที่

สำหรับเทรดเดอร์ที่ใช้กรอบเวลาสั้น ๆ การผสมผสานระหว่างรูปแบบค้อนและค่าเฉลี่ยเคลื่อนที่จะสร้างระบบที่มีประสิทธิภาพ:

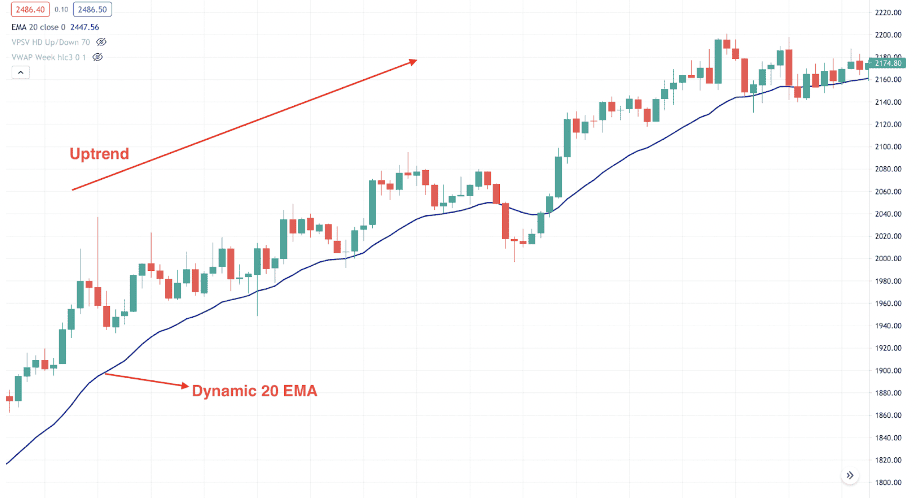

1. กำหนดการมีอยู่ของแนวโน้มขาขึ้นโดยรวม

2. ใช้ค่าเฉลี่ยเคลื่อนที่แบบเอ็กซ์โพเนนเชียล (EMA) 20 เป็นระดับการสนับสนุนที่มีพลศาสตร์

3. มองหาหม้อเทียนที่เกิดขึ้นที่หรือใกล้กับ EMA 20 ระหว่างการถอยหลัง

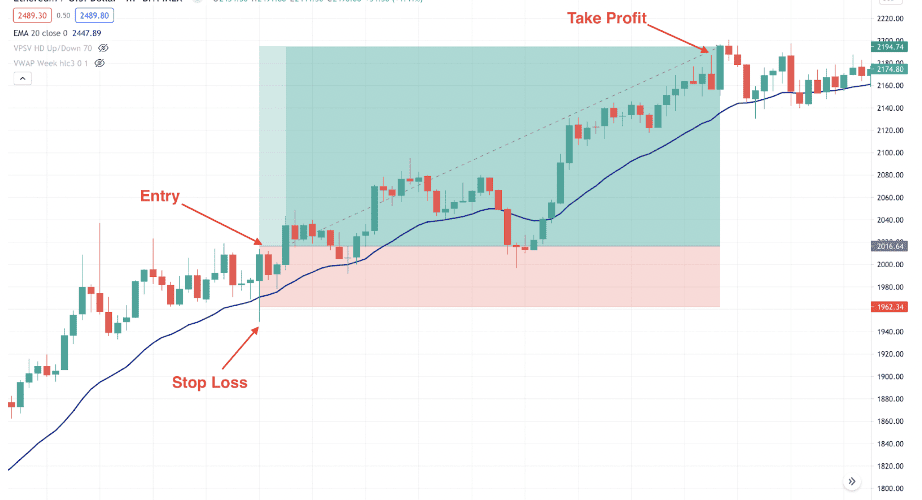

4. เข้าไปในตำแหน่งยาวจากจุดสูงสุดของหม้อเทียน

5. ตั้งสต็อปใต้เงาของค้อน

6. ตั้งเป้าหมายอัตราส่วนความเสี่ยงต่อผลตอบแทนอย่างน้อย 1:2

วิธีนี้ทำให้การเทรดระหว่างวันง่ายขึ้นโดยใช้ค่าเฉลี่ยเคลื่อนที่เพื่อยืนยันทิศทางของแนวโน้มโดยรวม ในขณะที่รูปแบบค้อนจะช่วยระบุจุดเข้าที่แม่นยำ

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

ในภาพประกอบด้านบน คุณสามารถเห็นว่า ราคามีการเคลื่อนไหวรอบๆ 20 EMA (Exponential Moving Average) แบบไดนามิก ซึ่งทำหน้าที่เป็นระดับการสนับสนุนที่เล็กน้อย ในบริบทนี้ แนวโน้มราคาโดยรวมมีทิศทางขาขึ้นอย่างชัดเจน และการเด้งกลับของราคาออกจาก 20 EMA แบบไดนามิกถือเป็นโอกาสในการซื้อที่น่าสนใจ

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

ตำแหน่งการซื้อจะมีผลตั้งแต่จุดสูงสุดของแท่งเทียนค้อน โดยการวาง

สต็อปลอส ไว้ใต้เงาของแท่งเทียน เพื่อให้มีพื้นที่ความปลอดภัยที่สะดวก ในตัวอย่างที่ให้มา การซื้อขายจะจบลงเมื่อมีการปรากฏของพินบาร์ที่ระดับแนวต้าน ซึ่งให้ความเสี่ยงต่อรางวัลในอัตรา 1:2

วิธีการนี้ที่อิงจากการใช้ค่าเฉลี่ยเคลื่อนที่ช่วยทำให้การซื้อขายในระหว่างวันง่ายขึ้น โดยเฉพาะภายในเทรนด์ที่มีอยู่ การรวมการยืนยันจากแท่งเทียนค้อนกับกลยุทธ์นี้จะช่วยเพิ่มความแม่นยำและสามารถใช้ประโยชน์จากโอกาสทำกำไรในตลาดได้ ควรเน้นย้ำว่า ความสำเร็จในการซื้อขายไม่ได้ขึ้นอยู่กับกลยุทธ์เพียงอย่างเดียว แต่ยังรวมถึงการปฏิบัติการจัดการความเสี่ยงที่รอบคอบด้วย

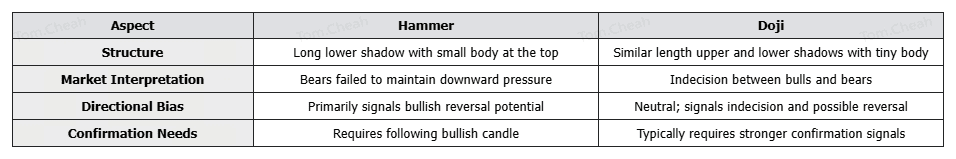

ค้อน vs. โดจิ แพทเทิร์นกราฟ: การวิเคราะห์เปรียบเทียบ

ในขณะที่ทั้งสองรูปแบบค้อนและโดจิสามารถบ่งชี้ถึงโอกาสการเทรดที่เป็นไปได้ พวกมันจะแสดงถึงสภาวะตลาดที่แตกต่างกัน:

รูปแบบโดจิแสดงถึงการทรงตัวในตลาดที่ทั้งผู้ซื้อและผู้ขายไม่ได้มีความได้เปรียบอย่างมีนัยสำคัญ ขณะที่ค้อนแสดงให้เห็นถึงการที่ผู้ซื้อเอาชนะความกดดันจากผู้ขายหลังจากราคาลดลง

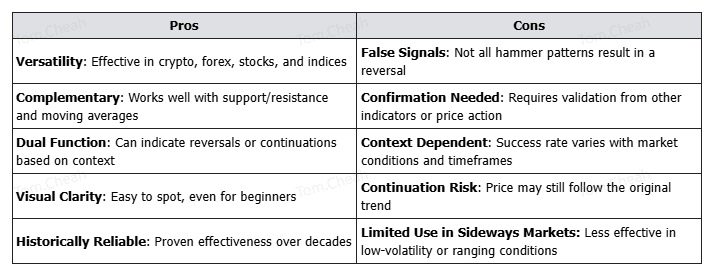

ข้อดีและข้อจำกัดของ แพทเทิร์นแท่งเทียนค้อน คืออะไร?

แม้ว่าแท่งเทียนค้อนจะเป็นเครื่องมือที่มีค่าในการตรวจจับการพลิกกลับของเทรนด์ แต่ก็สำคัญที่ต้องชั่งน้ำหนักระหว่างข้อดีและข้อจำกัดของมันเพื่อให้สามารถตัดสินใจการเทรดได้อย่างมีประสิทธิภาพ

ข้อดี

• ความหลากหลาย: ใช้ได้กับหลายตลาดรวมถึงคริปโตเคอเรนซี, ฟอเร็กซ์, หุ้น และดัชนี

• เสริมเติม: ผสานการใช้งานร่วมกับเครื่องมือทางเทคนิคอื่นๆ เช่น แนวรับ/แนวต้าน และค่าเฉลี่ยเคลื่อนที่

• ฟังก์ชั่นสองประการ: สามารถบ่งชี้ทั้งการพลิกกลับและการดำเนินต่อขึ้นอยู่กับบริบท

• ความชัดเจนทางสายตา: ระบุได้ง่ายบนกราฟแม้กับประสบการณ์ที่น้อย

• ความน่าเชื่อถือทางประวัติศาสตร์: ได้แสดงให้เห็นถึงประสิทธิภาพในช่วงหลายทศวรรษของการวิเคราะห์ตลาด

ข้อเสีย

• สัญญาณปลอม: ไม่ทุกรูปแบบของค้อนนำไปสู่การกลับตัวของราคา

• ต้องการการยืนยัน: ต้องการการตรวจสอบเพิ่มเติมผ่านตัวบ่งชี้อื่นๆ หรือการเคลื่อนไหวของราคาในภายหลัง

• ขึ้นอยู่กับบริบท: ประสิทธิภาพสามารถแตกต่างกันอย่างมากตามสภาวะตลาดและช่วงเวลา

• ความเสี่ยงในการดำเนินต่อ: แม้จะมีการสร้างค้อน แต่ราคาก็อาจดำเนินต่อในทิศทางของแนวโน้มก่อนหน้า

วิธีใช้รูปแบบแท่งเทียนค้อนในการเทรดคริปโต

เพื่อให้ได้ประโยชน์สูงสุดจากรูปแบบแท่งเทียนค้อน สิ่งสำคัญคือต้องรู้วิธีระบุพวกมันอย่างถูกต้องและนำไปใช้ในกลยุทธ์การเทรดคริปโตโดยรวมของคุณ:

1. รอการยืนยัน: คอยดูแท่งเทียนขาขึ้นที่แข็งแกร่งหลังจากรูปแบบค้อนก่อนที่จะเข้าตำแหน่ง

2. การตรวจสอบปริมาณ: สัญญาณที่น่าเชื่อถือยิ่งขึ้นเมื่อค้อนเกิดขึ้นพร้อมกับปริมาณที่สูงกว่าค่าเฉลี่ย

3. การวิเคราะห์หลายช่วงเวลา: ยืนยันความสำคัญของค้อนในหลายๆ ช่วงเวลา

4. การจัดการความเสี่ยง: อย่ารับความเสี่ยงมากกว่าร้อยละเล็กน้อยของพอร์ตโฟลิโอของคุณในหนึ่งการเทรดที่ใช้ค้อน

5. วิธีการแบบผสม: ใช้ค้อนร่วมกับตัวบ่งชี้ทางเทคนิคอื่นๆ เช่น RSI, MACD หรือระดับ Fibonacci

6. การรับรู้ตลาด: พิจารณาความรู้สึกตลาดคริปโตที่กว้างขึ้นและข่าวสารที่อาจเป็นตัวกระตุ้น

บทสรุป

รูปแบบแท่งเทียนค้อนเป็นเครื่องมือที่มีค่าสำหรับการระบุการกลับตัวของแนวโน้มที่อาจเกิดขึ้นในตลาดคริปโต รูปร่างที่โดดเด่นของมันบอกเล่าเรื่องราวที่น่าสนใจเกี่ยวกับจิตวิทยาของตลาด เปิดเผยช่วงเวลาที่ผู้ซื้อเข้ามาช่วยเอาชนะแรงขายหลังจากที่ตลาดตกต่ำ

แม้ว่ารูปแบบใดๆ ก็ไม่สามารถรับประกันความสำเร็จในการเทรดได้ แต่การผนวกแท่งเทียนค้อนเข้ากับกลยุทธ์การเทรดที่ครอบคลุมสามารถเพิ่มความสามารถในการตัดสินใจได้อย่างมีนัยสำคัญ โดยการเข้าใจถึงความแตกต่างของรูปแบบนี้ การผสมผสานกับเครื่องมือทางเทคนิคที่เสริม และการใช้การจัดการความเสี่ยงอย่างเหมาะสม เทรดเดอร์คริปโตสามารถใช้ประโยชน์จากรูปแบบที่ผ่านการทดสอบตามเวลาในการระบุโอกาสการเทรดที่มีศักยภาพ

อย่าลืมว่า ความสำเร็จในการเทรดต้องการการเรียนรู้อย่างต่อเนื่องและการปรับตัว รูปแบบค้อนเป็นเพียงเครื่องมือหนึ่งในอาร์เซนอลการวิเคราะห์ทางเทคนิคที่กว้างขวาง อย่างไรก็ตาม เมื่อใช้ในทางที่ถูกต้อง มันสามารถให้ข้อมูลเชิงลึกที่มีค่าเกี่ยวกับจุดเปลี่ยนของตลาด และช่วยให้เทรดเดอร์ตัดสินใจได้อย่างมีข้อมูลในตลาดคริปโตที่มีความผันผวนสูง

บทความที่เกี่ยวข้อง

คำถามที่พบบ่อยเกี่ยวกับรูปแบบแท่งเทียนค้อน

1. รูปแบบแท่งเทียนค้อนคืออะไร และทำไมมันถึงสำคัญ?

ค้อนเป็นรูปแบบแท่งเทียนที่มีการกลับตัวเป็นขาขึ้นซึ่งปรากฏหลังจากแนวโน้มขาลง มันมีลำตัวขนาดเล็กที่ส่วนบนของช่วงการซื้อขายและเงี่ยงยาวด้านล่าง (ยาวอย่างน้อยสองเท่าของลำตัว) ซึ่งแสดงให้เห็นถึงการครอบงำของผู้ซื้อหลังจากแรงขายเริ่มต้น

2. ฉันจะยืนยันสัญญาณค้อนที่ถูกต้องได้อย่างไร?

มองหาค้อนที่ส่วนล่างของแนวโน้มขาลง การยืนยันมาจาก:

• การปิดสูงกว่าการเปิด (ลำตัวขาขึ้น)

• ปริมาณการซื้อขายที่เพิ่มขึ้น

• แท่งเทียนขาขึ้นที่ตามมาในเซสชันถัดไป

3. ความแตกต่างหลักของรูปแบบค้อนคืออะไร?

รูปแบบค้อนมีหลายรูปแบบหลัก ซึ่งแต่ละแบบให้ข้อมูลเชิงลึกที่ไม่เหมือนกันเกี่ยวกับการเปลี่ยนแปลงที่อาจเกิดขึ้นในตลาด ขึ้นอยู่กับรูปทรงและตำแหน่งในแนวโน้ม:

• ค้อนทั่วไป: เงี่ยงยาวด้านล่าง ลำตัวเล็กที่ด้านบน

• ค้อนกลับ: เงี่ยงยาวด้านบน ลำตัวเล็กที่ด้านล่าง—ยังคงเป็นสัญญาณขาขึ้นที่จุดต่ำสุดของแนวโน้มขาลง

• คนแขวน: รูปแบบเดียวกับค้อน แต่ปรากฏที่จุดสูงสุดของแนวโน้มขาขึ้น ซึ่งบ่งชี้ถึงการกลับตัวขาลงที่อาจเกิดขึ้น

4. กลยุทธ์การเทรดยอดนิยมที่ใช้รูปแบบค้อนคืออะไร?

รูปแบบค้อนมักถูกใช้ในกลยุทธ์การเทรดที่หลากหลาย ซึ่งรวมการวิเคราะห์แท่งเทียนกับตัวบ่งชี้ เช่น ปริมาณการซื้อขาย, แนวรับ/แนวต้าน, และเส้นแนวโน้มเพื่อเพิ่มความแม่นยำในการเทรด

• กลยุทธ์ Top-Bottom: เข้าซื้อหลังจากที่ค้อนถูกสร้างขึ้นหลังจากการแตกแนวรับ วางจุดหยุดการขาดทุนที่ด้านล่างของเงี่ยง

• กลยุทธ์ Support & Resistance: เทรดค้อนที่ปรากฏในโซนแนวรับสำคัญ โดยวางจุดหยุดการขาดทุนที่ด้านล่างของเงี่ยงและเป้าหมายที่แนวต้าน

• กลยุทธ์ Intraday บนพื้นฐานของ EMA: ใช้ EMA 20 เป็นแนวรับในช่วงเวลาสั้นๆ เข้าซื้อเมื่อค้อนปรากฏใกล้ EMA โดยมีจุดหยุดการขาดทุนที่แคบและอัตราส่วนความเสี่ยง/ผลตอบแทน 1:2 หรือมากกว่า

5. ค้อนแตกต่างจาก Doji อย่างไร?

Doji มีราคาการเปิดและปิดที่เท่ากันหรือใกล้เคียงกัน ซึ่งบ่งชี้ถึงความไม่แน่ใจ ขณะที่ค้อนแสดงถึงการปฏิเสธจากผู้ซื้ออย่างรุนแรง โดยที่ผู้ขายดันราคาลง แต่ผู้ซื้อดันกลับ ทำให้เป็นสัญญาณการกลับตัวที่สามารถดำเนินการได้มากขึ้น

6. ฉันจะเพิ่มความน่าเชื่อถือของสัญญาณค้อนได้อย่างไร?

เพื่อเพิ่มความน่าเชื่อถือของสัญญาณค้อน ให้รอการยืนยันจากแท่งเทียนที่ปิดเป็นขาขึ้นหลังจากที่ค้อนปรากฏขึ้น ค้นหาปริมาณการซื้อขายที่สูงกว่าค่าเฉลี่ย ยืนยันรูปแบบในหลายๆ ช่วงเวลา และใช้การจัดการความเสี่ยงที่เข้มงวด คุณยังสามารถเสริมความแข็งแกร่งให้กับการตั้งค่าโดยการรวมมันกับตัวบ่งชี้ทางเทคนิคเช่น RSI, MACD หรือระดับ Fibonacci

แหล่งที่มา: ETH/USD กราฟการซื้อขายบน BingX

แหล่งที่มา: ETH/USD กราฟการซื้อขายบน BingX แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX

แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX

แหล่งที่มา: กราฟการเทรด ETH/USD บน BingX แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX

แหล่งที่มา: กราฟการซื้อขาย ETH/USD บน BingX