Meta 説明: 平均真実範囲(ATR)は 暗号資産の価格変動性を測定します。ATRを使って、ブレイクアウトシグナル、リスク管理、および取引サイズを設定する方法を学びましょう。

平均真実範囲(ATR)は、J. Welles Wilder Jr.によって開発された強力なテクニカル分析指標で、彼の1978年の書籍『New Concepts in Technical Trading Systems』で紹介されました。多くの人気のあるテクニカル指標とは異なり、ATRは価格の方向を予測するのではなく、市場の変動性を測定します。これにより、暗号市場におけるリスク管理とボラティリティトレーディングの重要なツールとなっています。

ATR指標は、さまざまな市場環境や時間枠に適応し、資産のボラティリティレベルに関する貴重な洞察を提供します。この適応性により、暗号通貨、外国為替(FX)、株式、指数、商品など、さまざまな金融市場で特に有用です。トレーダーは、日次、週次、または月次のチャートでATRを分析することができ、1分ごとのチャートを使用して日内分析を行うこともできます。

市場条件の変化に適応する能力により、ATRはボラティリティベースの戦略やリスク管理システムの中核ツールとなっています。

平均真実範囲(ATR)とはトレーディング指標?

平均真実範囲(ATR)は、指定された期間、通常14期間にわたる資産の平均的な価格範囲を測定します。この値は、日次、時間単位、または分単位のチャートにおけるトレーダーが選んだ時間枠に基づいて、その期間内の平均的な変動性を反映します。

高いATR値は変動性の増加を示し、劇的な価格変動があることを示唆します。一方、低いATR値は変動性の低下を示し、より安定した価格動向を示します。ATRは、特定の期間における価格の変動幅を示すボラティリティ指標です。ATR値が高い場合、大きく急速な価格変動を示します。

逆に、低いATR値は、市場のトップでの横ばい動きや調整期間中に見られます。

平均真実範囲(ATR)の計算方法

計算に進む前に、ATR指標を効果的に使用するために公式を暗記する必要はないことをお伝えしておきますが、それでも計算方法に興味があり、何がその計算を導くのかを理解したい場合は、簡単な説明を行います。

平均真実範囲(ATR)は、2段階のプロセスで計算され、最初に各期間の真実範囲(TR)を求めます。真実範囲は次の3つの価格測定の最大値です:

1. 今日の高値から今日の安値を引いたもの

2. 今日の高値と前回の終値との差の絶対値

3. 今日の安値と前回の終値との差の絶対値

このアプローチにより、TRは、取引セッション間のギャップやリミット移動によるボラティリティをキャプチャすることができ、単純な高安計算では見逃されることがあります。

数学的な形式で表すと、真実範囲の公式は次のようになります:

TR = Max[(高値 - 安値), |高値 - 前回の終値|, |安値 - 前回の終値|]

真実範囲の値が決定されたら、平均真実範囲は指定された期間(n)の移動平均として計算されます。通常、Wilderの推奨により14日間です。

最初のATR計算の場合:

最初のATR = (n期間のTR値の合計)/ n

その後の計算では、Wilderは平滑化方法を使用しました:

現在のATR = [(前ATR ×(n - 1)) + 現在のTR] / n

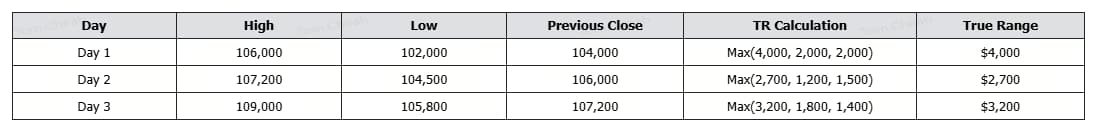

計算例

簡略化された3期間ATR計算を通じて、歴史的なBTC/USDTデータを使用して説明します:

最初のATR(3期間の平均):(4,000 + 2,700 + 3,200)/ 3 = $3,300

もし4日目のTRが$2,900の場合、次のATRは:([3,300 × 2] + 2,900)/ 3 = $3,167

BingXでATRインジケーターを適用する方法

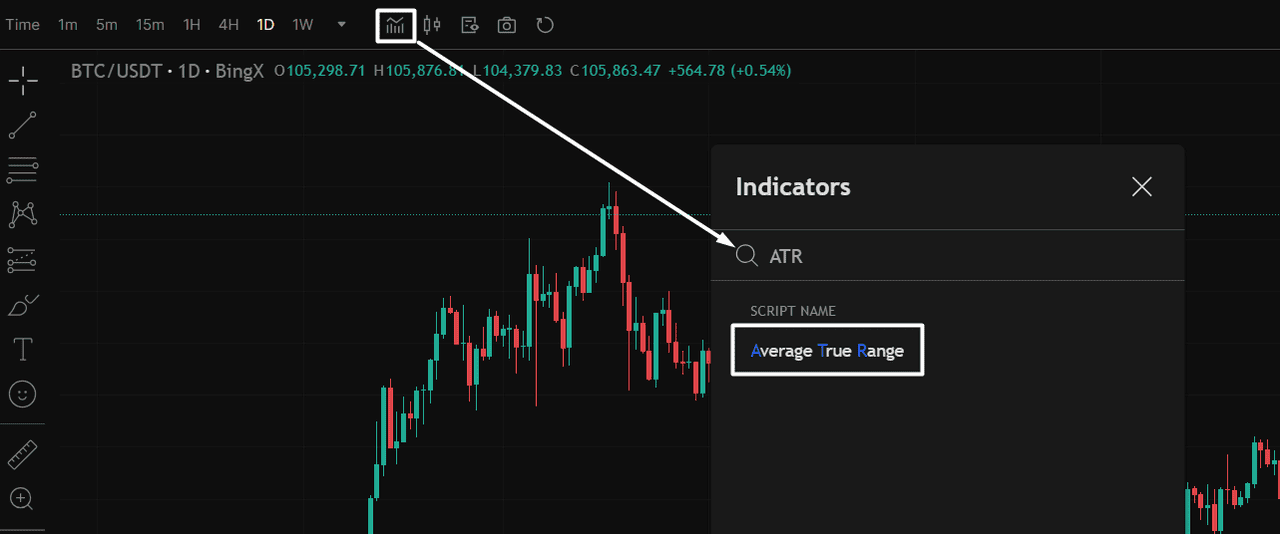

戦略において平均真実範囲(ATR)を使用する前に、まずBingXチャートに追加する必要があります。

ATRをチャートに追加:BingXでBTC/USDTなどの取引ペアを開きます。次に、チャート上部のインジケーターアイコンをクリックします。簡単に検索するには、検索バーに「ATR」と入力し、ドロップダウンから「平均真実範囲」を選択します。

追加すると、ATRラインがチャートの下に別のパネルとして表示され、選択した時間枠のリアルタイムボラティリティレベルが表示されます。

出典:BTC/USDT 取引チャート(BingX)

出典:BTC/USDT 取引チャート(BingX)ATRの値を解釈する方法

平均真実範囲(ATR)は市場のボラティリティを測定しますが、価格の方向を示すものではありません。そのレベルを理解することで、市場の状況に基づいて取引アプローチを調整できます。

高いATR値:高いATR値はボラティリティの増加と広い価格変動を示します—これはブレイクアウト、強いトレンド、またはニュースによる動きでよく見られます。ATRの上昇と価格の反転は、新たな方向へのモメンタムを確認することがよくあります。

低いATR値:低いATR値は穏やかな市場状況を示し、通常は横ばいの調整、レンジ内取引、または重要なブレイクアウト前に見られます。これらの期間は大きな動きの前兆となることがよくあります。

ATRを取引戦略でどう使うか?

ATRが何を示しているか理解したので、実際にそれを暗号通貨の取引にどのように使用するか、ポジションサイズの計算からブレイクアウトの発見、現物や先物市場でのストップ設定まで見ていきましょう。

ATRを使ってリスク管理と取引サイズの調整

平均真実範囲(ATR)インジケーターは、適切に統合されると取引戦略を大幅に強化できる多機能なツールです。ボラティリティを客観的に測定することにより、ATRは取引のいくつかの重要な側面に有益な洞察を提供します:

1. ATRを使ったポジションサイズの計算

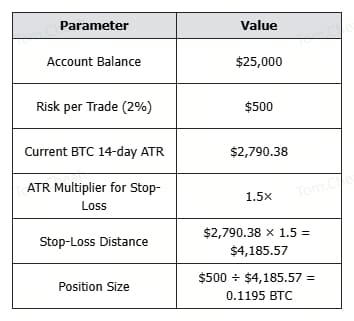

ATRの最も強力な応用の1つは、ポジションサイズの計算とリスク管理であり、現物取引および先物取引の両方に適用されます。ATR値をポジションサイズの計算に組み込むことで、トレーダーは現在の市場ボラティリティに基づいてエクスポージャーを調整できます:

ポジションサイズ(BTC単位) = 取引ごとのリスク ÷(ATR × 乗数)

出典:BTC/USDT 取引チャート on BingX

出典:BTC/USDT 取引チャート on BingX1. 1回の取引に対するリスク許容度を決定する(例:アカウントの1~2%)

2. ATRの倍数でストップロスの距離を設定する(通常は1~3倍ATR)

3. リスク額をストップロスの距離で割ることにより、ポジションサイズを計算する

なぜこれが重要か

• 高いボラティリティではATRが増加し、ポジションサイズが減少して資本を保護します。

• 低いボラティリティではATRが減少し、同じリスクでより大きなポジションを持つことができます。

• このアプローチは、ビットコインの価格変動やボラティリティの急増に関係なく、リスクエクスポージャーを一定に保ちます。

ATRを使ってポジションサイズを決定することで、暗号通貨トレーダーは現在の市場状況に合わせて戦略を調整し、穏やかな時期と荒れた時期の両方で賢いリスク管理を可能にします。

ATRを使用してブレイクアウト、トレーリングストップ、チャネル(エントリー/エグジットシグナル)

平均真実範囲(ATR)は価格の方向を予測するものではありませんが、ボラティリティが十分に高くなったときに取引のセットアップを確認する手助けをします。サポート/抵抗レベル、移動平均線、または価格パターンと組み合わせることで、ATRはブレイクアウトのエントリーを確認し、エグジットを管理するための重要なツールになります。

1. ボラティリティブレイクアウト

価格が重要なレベルをATRの倍数(通常は1.5倍または2倍ATR)を超えて突破する時、それは高い確信のある動きのサインとなります。

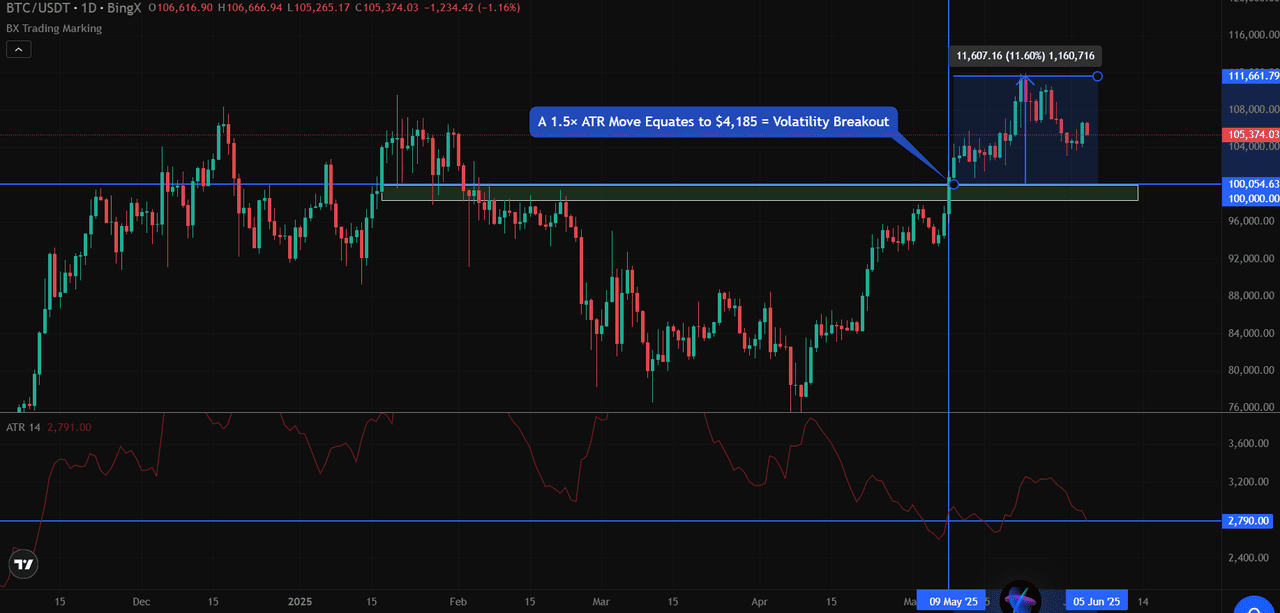

例えば、BTC/USDTのチャートでは、ビットコインは$100,000の抵抗レベルを突破し、それを大きく超えて$105,000以上で強い日足の終値を付けました。その時、14日間のATRは約$2,790でした。

1.5倍ATRの動きは$4,185に相当します。

出典:BTC/USDT 取引チャート on BingX

出典:BTC/USDT 取引チャート on BingXBTCが$100,000を突破し、$105,000以上で終値を付けたため、このATR閾値を超えており、動きがある可能性を示すボラティリティブレイクアウトとして確認されました。

突破確認規則:收盤價高於阻力位 + 移動幅度 > 1.5× ATR = 有效突破

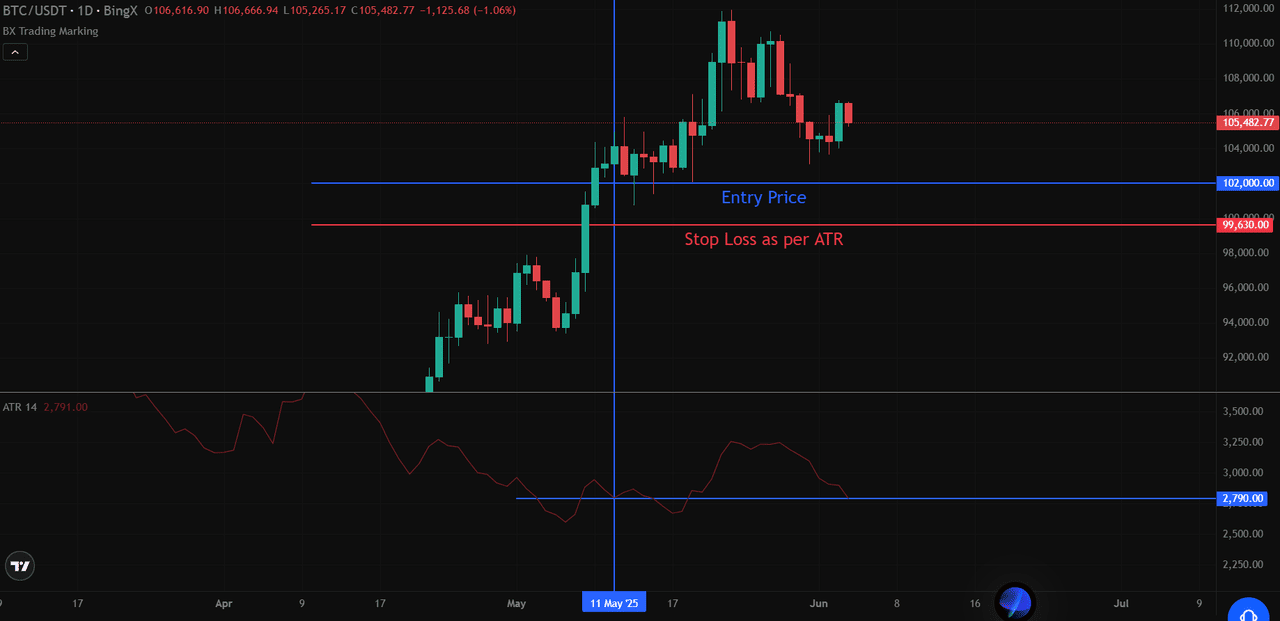

2. 在 止損策略中使用 ATR

基於 ATR 的追蹤止損,將其放置在多頭位置的最近高點下方,或將其放置在空頭位置的最近低點上方。

• 對於 多頭位置:止損 = 進場以來的最高點 − (ATR × 乘數)

• 對於 空頭位置:止損 = 進場以來的最低點 + (ATR × 乘數)

Source: BTC/USDT Futures Trading Chart on BingX

Source: BTC/USDT Futures Trading Chart on BingX假設您以 $102,000 進場多單,且 BTC 隨後達到 $108,000 的高點。使用 3× ATR 追蹤止損:止損 = 108,000 − (2,790 × 3) = $99,630

此止損會隨著新高點調整,但會留有喘息空間,這在比特幣的波動性中至關重要。在現貨市場上,此方法僅適用於多頭位置,而在期貨市場中,它適用於多頭和空頭交易。

3. 識別 動態支撐/阻力帶 使用 ATR 通道

ATR 通道通過將 ATR 加到移動平均線(例如 20 日 EMA)上或減去 ATR,來創建反映當前波動性的自適應帶。這些帶可以指示 潛在的反轉區域 或波動性增強區域。

範例: 假設 BTC 的 20 日 EMA 在 $104,000,而 ATR 為 $2,790:

• 上方帶 = 104,000 + 2,790 = $106,790

• 下方帶 = 104,000 − 2,790 = $101,210

4. 篩選 假突破

ATR 幫助交易者區分顯著的突破和假突破,通過確認是否有足夠的波動性來支持價格運動:

• 真正的突破通常伴隨 ATR 值的擴大,表明市場參與度增強

• 假突破通常會顯示價格運動和 ATR 之間的背離(價格突破,但 ATR 保持平穩或下降)

• 同時需要價格行為和 ATR 確認可以減少被困在失敗突破中的可能性

通過將 ATR 融入您的決策過程,您可以開發出更強大的交易策略,這些策略能夠適應市場條件變化,同時保持嚴格的風險管理。

このボラティリティを意識したアプローチは、動揺している期間に資本を保護し、真の取引機会を活用するのに役立ちます。

ATRと他のテクニカル指標

平均真実範囲(ATR)は多くの他の指標とともにテクニカル分析の分野に存在しますが、価格の方向ではなくボラティリティを測定することに焦点を当てているため、他の指標とは異なります。この基本的な違いにより、ATRは異なる分析目的を持つ他の人気のある指標と補完的な関係にあります。

1. ATRとモメンタム指標

相対力指数(RSI)RSIとは異なり、RSIは価格の動きの速度と変化を測定して過買いまたは過売りの状態を特定しますが、ATRは価格の動きの大きさにのみ焦点を当て、方向には関係ありません。

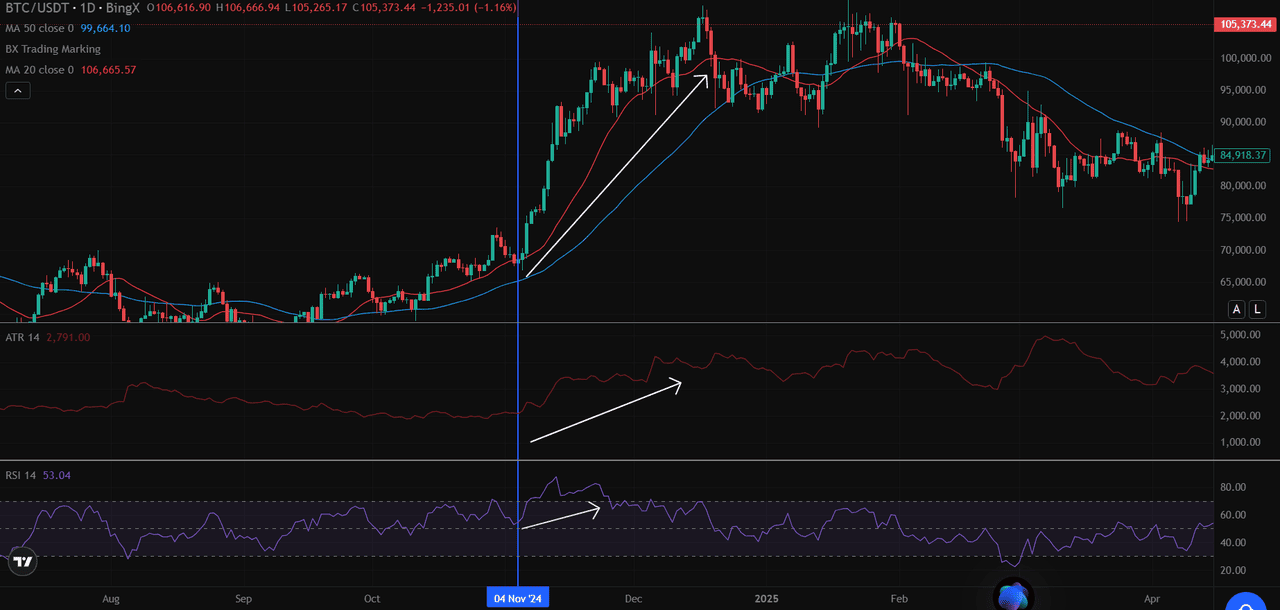

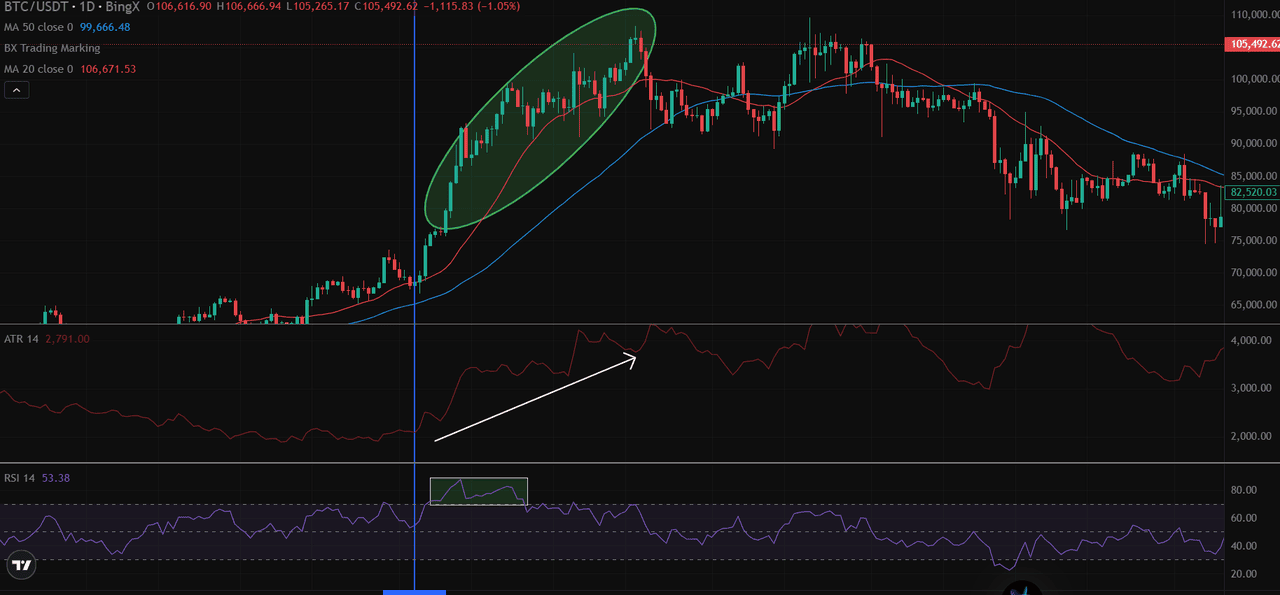

グラフの例では、RSIが超買いと超売りレベル(通常70以上、30以下)の間で変動しているのに対し、ATRは価格が上昇しているか下降しているかに関係なく増加し、価格の変動の大きさだけを反映しています。

RSIが超買いを示し、ATRが上昇している場合、強いトレンドが続く可能性があることを示唆しているかもしれません。逆に、ATRが低く、RSIが極端な数値を示している場合は、信号が信頼できない可能性があります。

2. ATRとトレンド指標

移動平均線は価格の動きを平滑化してトレンドの方向を特定するのに役立ちますが、ATRは市場の動作のボラティリティ成分を測定します。移動平均線は価格がどちらの方向に進む可能性があるかを示し、ATRは価格がどれくらい揺れ動くかを示します。この違いは以下の状況で特に重要です:

• 移動平均線が明確な上昇トレンドを示すが、ATRが下降している場合、モメンタムが減速している可能性がある

• 価格が移動平均線を突破し、ATRが拡大している場合、強力なブレイクアウトを確認する可能性がある

• 価格が移動平均線の近くで整理され、ATRが収縮している場合、重要な動きの前兆となることが多い

相対力指数(RSI)や移動平均線がモメンタムや価格方向を測定するのに対し、平均真実範囲(ATR)は純粋にボラティリティに焦点を当てています。ATRは価格が上昇するか下降するかを示さず、価格がどれくらい動く可能性があるかを教えてくれます。

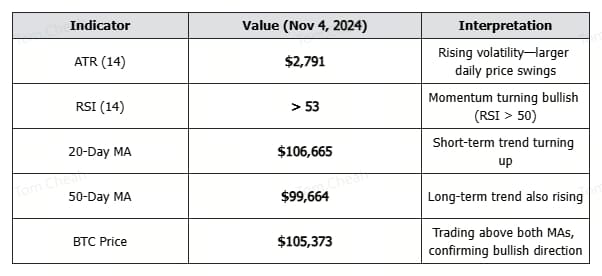

実際の例 - 参考:BingXのBTC/USDT取引チャート

実際の例 - 参考:BingXのBTC/USDT取引チャート上記のBTC/USDTの日足チャートでは、ビットコインが20日および50日移動平均線を突破した際に、ATRも上昇しているのが確認できます。これは市場の活動の増加とレンジの拡大を反映しています。同時に、RSIが50を突破し、強気の勢いを確認しています。

この時点で、3つのインディケーターが一致しています:

• ATRが拡大中 → ボラティリティの増加を確認

• RSIが50を超えて上昇中 → 強気の勢いを示唆

• 価格が両方のMAを上回っている → トレンドの方向を確認

ATRは、ビットコインの上昇時におけるボラティリティの増加を見事に捉えましたが、それを移動平均線による方向性とRSIによる勢いの確認と組み合わせることによって、トレーダーは市場の機会とリスクに関する十分な情報に基づいた意思決定を行うことができました。

ATR指標の制限事項は何ですか?

ATRインディケーターは非常に有用ですが、トレーダーが戦略に組み込む前に理解しておくべきいくつかの重要な制限があります。

1. まず第一に、ATRは価格の方向を予測するものではありません。価格が上昇するか下落するかを示すことなく、単にボラティリティの大きさを測定します。BTC/USDTのチャートで見られるように、ATRは2024年11月の上昇とその後の12月の下落の両方で劇的に増加しました。

2. ATRは基本的に遅行指標であり、過去の価格データに基づいているため、何が起こったのかを反映し、次に何が起こるかを示すものではありません。14期間のATR計算は、最近の価格変動と古い価格変動に均等な重みを付けるため、直近の市場変化に対する感度が鈍くなる可能性があります。

3. ボラティリティが最小限の長期間の横ばい相場では、ATRの値が非常に圧縮されることがあり、ボラティリティの重要な変化を識別するのが難しくなります。これは、低い取引量の資産や市場が統合されている期間に特に問題となり、小さな価格変動が偽のシグナルを引き起こす可能性があります。

過去のパフォーマンスが将来の結果を保証するわけではないことを忘れないでください。ATRは過去のボラティリティパターンを定量化するのに役立ちますが、市場は急速かつ予測できない方法で変化する可能性があります。

最後の考え

ATRは方向性を予測することはありませんが、ボラティリティに基づいて取引を管理するための最も効果的なツールの1つであり続けます。それはトレーダーにポジションのサイズを決定し、動的なストップを設定し、信念の薄い取引設定を避ける手助けをします。移動平均線やRSIなどのトレンド指標と組み合わせると、ATRはどんな暗号取引戦略にも重要なリスク管理の層を加え、特にビットコインのような急速に動く市場では有効です。

ATRベースの戦略をリアルタイムデータで適用したいですか?

こちらから取引を開始し、BingXにアクセスして、高度なチャートツール、カスタマイズ可能なATR設定、BTC/USDTのテクニカル分析を1つのプラットフォームで利用できます。

関連読書

平均真実範囲(ATR)FAQ

1. 平均真実範囲(ATR)指標とは何ですか?

ATRは、市場のボラティリティを測定するためのテクニカル指標で、通常14日間の高値と安値の間の平均範囲を計算します。

2. ATRは価格の方向を示しますか?

いいえ、ATRは方向に依存しません。価格が上昇しているのか下降しているのかではなく、価格の動きの大きさを示します。ATRは移動平均などのトレンド指標と一緒に使用するべきです。

3. ATRをどのようにポジションサイズに使用できますか?

次の式を使用します:

ポジションサイズ = 取引ごとのリスク ÷ (ATR × 乗数)

これにより、現在のボラティリティに基づいて取引サイズが調整されます。ATRが高いほど、ポジションは小さくなります。

4. 暗号通貨における高いATR値は何を意味しますか?

高いATRはボラティリティの増加を示します。ビットコインの場合、これはニュースイベント、ブレイクアウト、または市場の反転に続くことが多いです。通常よりも価格の振れ幅が大きいことを意味します。

5. ATRを使用したボラティリティブレイクアウトとは何ですか?

ボラティリティブレイクアウトは、価格が重要なレベル(例えば、抵抗)を 1.5× または 2× ATR を超えて動く場合に発生し、この動きには強い市場のモメンタムが伴うことを確認します。

6. ATRはRSIや移動平均とどう違うのですか?

ATRはボラティリティを測定しますが、RSIはモメンタムを測定し、移動平均はトレンド方向を示します。これらを組み合わせて使用すると、より完全な取引設定が得られます。

7. ATRは暗号通貨の日内取引に使用できますか?

はい、ATRは短い時間枠(例:5分、15分)に適用して日内取引に使用できます。これにより、低ボラティリティのセットアップをフィルタリングし、リアルタイムでリスクを管理することができます。

出典:

出典: