2025年、分散型取引所の新たな波が静かに

Solanaの取引環境を席巻し始めました。ほとんどのユーザーが

Raydiumや

Orcaといったおなじみの名前に注目する中、舞台裏では、ほとんどのトレーダーには見えないものの、流動性のシェアを拡大し続けるステルスな非公開マーケットメイカーの集団が台頭し始めました。

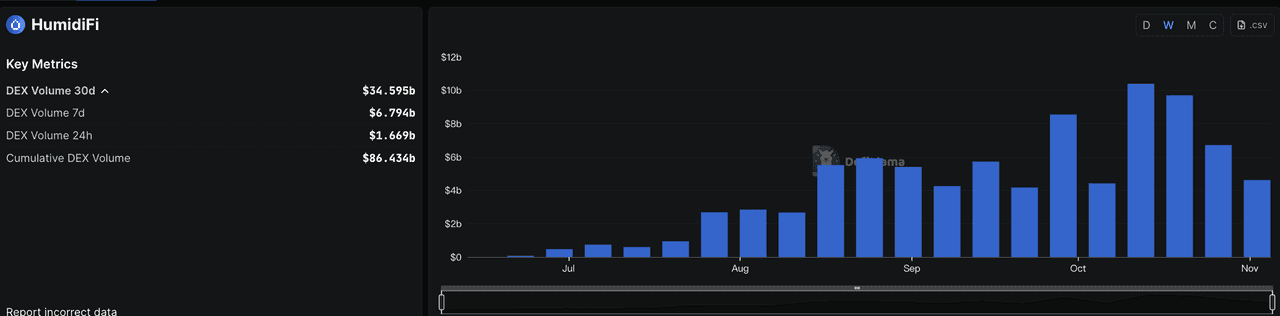

HumidiFiは現在、

Solana上で最大のプロプライエタリ自動マーケットメイカー(Prop AMM)であり、その秘密主義と精度で知られています。公開インターフェースを持たず、完全にオンチェーンアルゴリズムを通じて運用され、

Jupiterのような主要なアグリゲーターを通じて流動性と価格更新をリアルタイムで管理しています。わずか5ヶ月足らずで、HumidiFiは約1,000億ドルの取引量を処理し、Solana上のDEX活動全体の約35%を占め、ネットワーク全体の流動性の動き方を再定義しています。

現在、HumidiFiはJupiterの新しい分散型トークン形成(DTF)プラットフォームを通じてネイティブトークン$WETをローンチする準備を進めており、これは同プラットフォーム初のトークンセールであり、急速に進化するSolanaのDeFiエコシステムにとって大きな節目となります。

Solana最大のAMMであるHumidiFiとは?その仕組みは?

HumidiFiは、速度、効率性、裁量のために構築されたSolana上のプロプライエタリ自動マーケットメイカー(Prop AMM)です。2025年5月にローンチされたHumidiFiは、

SolanaのDeFiエコシステムにおいて急速に支配的な勢力へと成長しました。

DefiLlamaのデータによると、わずか5ヶ月足らずで、HumidiFiは約1,000億ドルの取引量を処理し、SolanaのDEX活動全体の約35%を占めています。

SOL/USDCのような主要な取引ペアでは、市場シェアの25%以上を定期的に獲得しており、Solana上で最大のプロプライエタリAMMであり、現在では最大のDEX流動性提供場所となっています。

RaydiumやOrcaのような従来のAMMとは異なり、HumidiFiは公開流動性プールやユーザー預金に依存しません。代わりに、独自の流動性と価格設定ロジックを管理するクローズドループ取引システムとして機能します。すべての取引はJupiterのようなDEXアグリゲーターを通じて実行され、最適な価格を提供する場所に注文が自動的にルーティングされます。その結果、HumidiFiはほとんどのユーザーには見えないまま、Solanaのオンチェーンボリュームの大部分を支えています。

プロトコルのオンチェーンアルゴリズムは、価格とオラクルデータをリアルタイムで更新し、取引ペア全体で最適なクォートと最小限のスリッページを保証します。@KelvinW3Dからのコミュニティデータによると、HumidiFiのスプレッドは平均約5bpsであり、Raydium、Orca、および主要取引所で見られる65~90bpsよりもはるかにタイトであり、その効率性と執行品質を強調しています。

HumidiFiの主な特徴と構造的利点

• プライベート流動性ボールト:流動性は単一のプロフェッショナルマーケットメイカーによって完全に所有・管理されており、正確な資本管理と効率的なリバランスを可能にします。

• ユーザーには見えないが、すべての取引に存在する:HumidiFiは公開インターフェースを持たず、Jupiterとのバックエンド統合を通じて完全に運用されるため、実質的に隠されていますが、Solanaの取引フローに深く組み込まれています。

• 1,000倍安価な価格更新:各価格調整は約143コンピュートユニット(CU)を消費し、一般的なアグリゲータースワップの約1,000分の1のコストで、迅速かつ継続的な再調整を可能にします。

• 高頻度、低スリッページ実行:オンチェーンアルゴリズムは、リアルタイムの精度を維持し、中央集権型取引所に匹敵する執行品質を提供するために、1秒間に数回価格を更新します。

• 安全で検証可能な設計:クローズドな構造はMEVエクスポージャーを制限し、すべての取引がオンチェーンで公開監査可能であることを保証し、プライバシーと説明責任を両立させます。

プロプライエタリAMM(ダークAMM)とは?

プロプライエタリ自動マーケットメイカー(Prop AMM)は、ダークAMMとも呼ばれ、プロのマーケットメイカーが自己資本とアルゴリズムを使用して運用する、新しい種類のオンチェーン取引インフラストラクチャです。

ユーザーが提供する流動性プールに依存する

従来のAMMとは異なり、Prop AMMは、流動性、価格設定、および実行がコミュニティではなく内部で管理される自己完結型システムです。

「ダーク」という側面は、オンチェーン決済がないことを指すのではなく、その非公開で不透明な運用を指します。すべての取引は依然としてオンチェーンで検証可能ですが、各クォートの背後にあるアルゴリズムとパラメーターは、競合他社による戦略のリバースエンジニアリングやフロントランニング取引を防ぐために非公開のままです。この設計は、従来の金融におけるプロプライエタリ取引デスクやダークプールを模倣しており、機関投資家は価格優位性を維持し、市場への影響を減らすために大量の取引を非公開で実行します。

Prop AMMと従来のAMM:違いは何ですか?

UniswapやRaydiumのような従来のAMMは、誰でも流動性を追加し、

x × y = kのような目に見える価格曲線に沿って取引できる、オープンでパーミッションレスなモデルで運用されます。これは透明性と分散化をサポートしますが、スリッページ、MEV攻撃、フロントランニングなどの非効率性ももたらします。

Prop AMMは逆のアプローチを取ります。流動性は集中され、価格設定式は非公開であり、取引は公開インターフェースではなくDEXアグリゲーターを通じて実行されます。この構造により、以下が可能になります。

• 1秒間に複数回価格を再調整する、より高速なクォート更新。

• プライベートな注文フローによるMEVおよびフロントランニングリスクの低減。

• 取引需要が最も高い場所に流動性を正確に割り当てることによる、より高い資本効率。

| 側面 |

従来のAMM |

Prop(ダーク)AMM |

| 流動性源 |

コミュニティ提供のプール |

マーケットメイカーが管理するプライベートボールト |

| 実行方法 |

DEXでの直接ユーザー取引 |

Jupiterのようなアグリゲーター経由でルーティング |

| 透明性 |

完全に可視化された曲線と流動性 |

隠されたアルゴリズム、オンチェーンで検証された取引 |

| 更新頻度 |

定期的または反応的 |

継続的、1秒未満での再調整 |

Prop AMMがSolanaのDEXボリュームを席巻:知っておくべきこと

Prop AMMは、Solanaの分散型取引環境を急速に再構築しています。高頻度でアルゴリズム取引を効率的に実行する能力により、Solanaはこの新たな市場構造にとって最も活発な環境としての地位を確立しました。

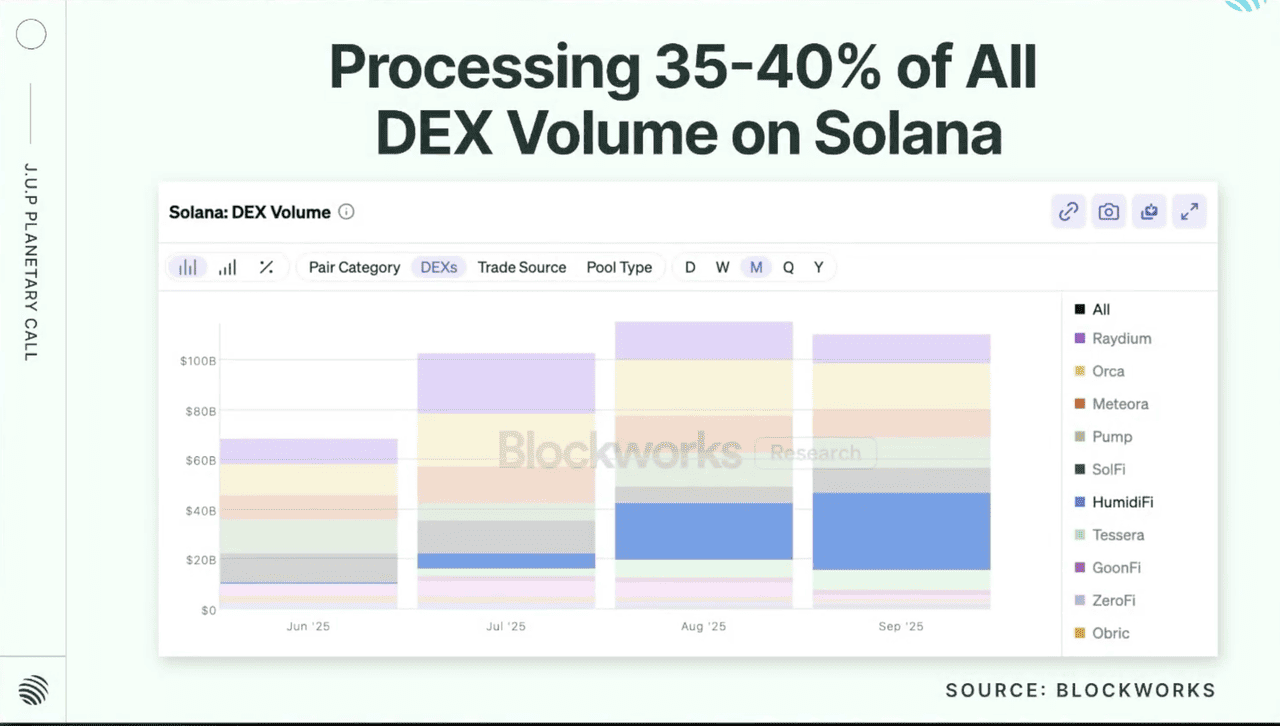

1. Prop AMMがSolanaのDEX総ボリュームの30~40%を占めるように

出典:Jupiter発表 - Blockworks Research

Blockworks Researchによると、Prop AMMは現在、Solana上のすべての分散型取引ボリュームの30%から40%を処理しています。その中で最大のHumidiFiは、単独で約35%を占め、5ヶ月以内に累計約1,000億米ドルの取引を処理しました。この活動規模は、RaydiumやOrcaのような従来のAMMに匹敵するか、それを上回っており、オンチェーンでの流動性の管理と価格設定の方法における構造的な変化を示しています。

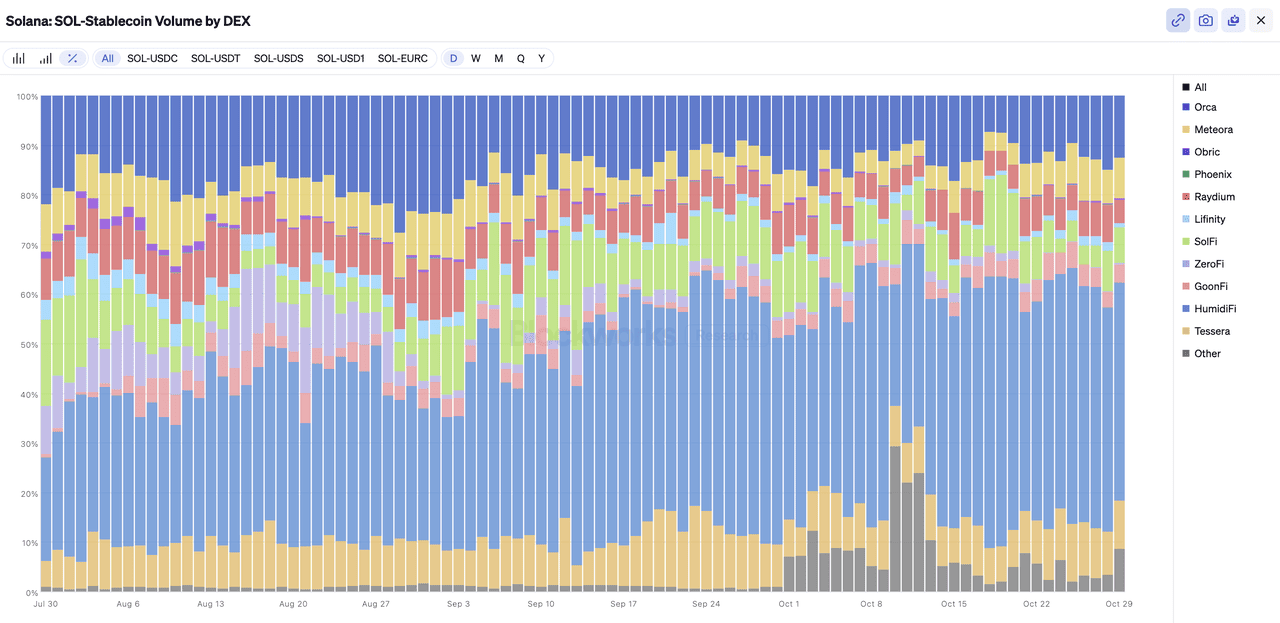

2. Jupiterの優位性がProp AMMのリーチを拡大

SolanaをリードするDEXアグリゲーターであるJupiterは、ネットワーク上の全スワップボリュームの80%以上を処理し、2025年第4四半期初頭には総ルーティングボリュームが1,000億米ドルを超えました。HumidiFi、SolFi、ZeroFiなどのProp AMMはJupiterのルーティングシステムに直接統合されているため、ユーザー向けのインターフェースを必要とせずに、トランザクションフローの大部分を自動的に受け取ります。このネットワーク効果により、JupiterはユーザーをProp AMMの流動性に接続する主要なインフラストラクチャ層となっています。

3. Prop AMMが50%に達し、Solanaのオンチェーン流動性がプロフェッショナル化

Prop AMMは、オンチェーン流動性の機関化を象徴しています。従来の金融におけるプロプライエタリ取引デスクやダークプールと同様に、オンチェーンでの完全な決済と監査可能性を維持しながら、非公開で運用されます。オープンな参加ではなく、効率性、精度、および制御を重視します。

Blockworks Researchのデータによると、HumidiFi、SolFi、ZeroFi、GoonFiなどのProp AMMは現在、Solana上のSOLと

ステーブルコインの総取引量のほぼ50%を占めています。HumidiFi単独で約35%を占め、Solanaの流動性エンジンの最大の貢献者となっています。これは、特にSOL/USDC、JUP/USDC、mSOL/SOLのようなペアにおいて、スプレッドが中央集権型取引所のそれと一致するか、それを上回ることが多く、オンチェーンでの中央集権型取引所と同等の執行品質への明確な移行を示しています。

4. Solanaのアーキテクチャがリアルタイムのマーケットメイキングを可能に

Solanaの高いスループット、並列実行、および超低トランザクションコストは、大規模なリアルタイム価格更新を可能にします。HumidiFiのようなProp AMMによる各価格調整は、わずか143コンピュートユニット(CU)を使用し、標準的なスワップの一般的な100,000+ CUよりもはるかに少なく、複数のペアで1秒あたり数百回の更新を最小限のコストとほぼゼロのスリッページで可能にします。1日あたり3,500万件以上のトランザクションと、400~500ミリ秒の中央値ブロックタイムを持つSolanaは、機関投資家グレードのオンチェーンマーケットメイキングのための技術的基盤を提供します。

HumidiFi $WETがJupiter DTF初のトークンローンチに

HumidiFiは、Jupiterの分散型トークン形成(DTF)プラットフォームを通じてネイティブトークン$WETをローンチする予定であり、これはHumidiFi初の公開トークンリリースであると同時に、DTFにおける史上初のトークンローンチとなります。このイベントは、Solanaプロジェクトが透明性のあるコミュニティ主導のトークン配布を実施する方法の新たな基準を打ち立てます。

Jupiter DTFは、トークンオファリングを公正で検証可能、かつすべての人に開かれたものにするために設計されたオンチェーンローンチシステムです。検証済みのスマートコントラクト、ウォレットベースの参加、透明性のあるアロケーション追跡など、初期のICOのアクセシビリティと現代のDeFiのセーフガードを融合させています。

Jupiterのステーキング参加者とアクティブユーザーは、$WETセールへの早期アクセス権を獲得します。このセールは、プライベートラウンドやVCラウンドなしで完全にオンチェーンで行われ、HumidiFiのコミュニティファーストの配布モデルと一致します。

Solana最大のProp AMMおよびDEX流動性提供場所として、HumidiFiの$WETローンチは、高性能なマーケットメイキングプロトコルが運用精度を維持しながら、どのようにコミュニティに所有権を拡大できるかを示しています。このローンチはまた、Jupiter DTFをSolanaのDeFiエコシステム全体における将来のトークン化された流動性インフラストラクチャの基盤プラットフォームとして位置づけます。

JupiterでのHumidiFi(WET)パブリックセールとICOへの参加方法

HumidiFi($WET)のパブリックセールは、Jupiterの分散型トークン形成(DTF)プラットフォームでのみ行われます。完全な参加プロセスを詳述する公式発表はまだありませんが、Jupiterの公式アカウント(@JupiterExchange)がリツイートした@marinonchainによるツイートは、期待されることの予備的な概要を提供しています。

この情報によると、$WET ICOは、プライベートラウンドやVCラウンドなしで、USDCによる公開オンチェーン調達として実施されます。このセールモデルは、透明性、公正な価格設定、および直接的なコミュニティ参加を重視しており、初期のオープンICOの精神をSolanaに呼び戻します。

$JUPステーキング参加者は早期アクセスと割引価格を受け取ることが期待されており、DTF活動とステーキングエコシステムを結びつけるJupiterの取り組みを強化します。セール終了後、$WETはMeteoraで即座に取引可能となり、すべてのアロケーションとトークンロックは、Jupiterのネイティブな透明性およびベスティングシステムであるJup Lockを通じてオンチェーンで検証可能となります。

HumidiFi(WET)パブリックセールの主な詳細

• プラットフォーム:Jupiter DTF(分散型トークン形成)

• タイプ:公開オンチェーン調達(プライベートラウンドやVCラウンドなし)

• 通貨:Solana上のUSDC • アクセス:$JUPステーキング参加者向けの早期アクセスと割引

• 上場:セール終了後、Meteoraで即座に取引可能

• 検証:Jup Lockを通じてトークンロックとベスティングがオンチェーンで可視化

正確な参加フローはまだ公開されていませんが、これらの要素は、完全にオンチェーンでコミュニティファーストのモデルを示しています。DTFフレームワークは、トークンファンディングを透明でパーミッションレスにすることを目的としており、ユーザーが仲介者やクローズドな資金調達ラウンドなしでプロジェクトを直接サポートできるようにします。

HumidiFi (WET) トークノミクス概要

HumidiFiは、$WETの供給量、アロケーション、ベスティングを含むトークノミクスの公式詳細をまだ公開していません。プロジェクトは、最終的なモデルをリリースする前に、JupiterのDTFプラットフォームを通じてローンチし、取引インフラストラクチャを拡大することに引き続き注力しています。

多くの人が$WETがガバナンスと流動性インセンティブにおいて役割を果たすことを期待していますが、これらの機能は確認されていません。チームは、詳細が利用可能になり次第、すべてのトークンロックと配布がJup Lockを通じてオンチェーンで検証可能になると述べています。関心のある参加者は、将来の更新について@humidifi_と@JupiterExchangeからの公式発表をフォローする必要があります。

投資家にとってのProp AMMの潜在的なリスクと課題

Prop AMMがSolanaの流動性エコシステムにおいて中心的な力となるにつれて、このモデルが長期的に持続可能であるかどうかに影響を与えるいくつかの構造的および運用上のリスクが存在する可能性があります。

1. 流動性の中央集権化: 管理は単一のマーケットメイキングエンティティに集中しており、効率性は向上しますが、オープンAMMと比較して分散化とコミュニティ参加が減少します。

2. 限られた透明性: Prop AMMの背後にあるアルゴリズムと価格設定ロジックは非公開であるため、ユーザーが公正性、執行品質、または長期的なパフォーマンスを評価することは困難です。

3. 持続可能性: トークンベースのインセンティブや外部流動性プログラムがない場合、変動の激しい市場全体で深い流動性と一貫したパフォーマンスを維持することは困難になる可能性があります。

4. 規制および技術的リスク:Prop AMMはDeFiと機関投資家取引の間に位置するため、規制当局の注目を集める可能性があります。その成功は、Solanaのネットワーク速度と信頼性にも依存します。

5. 競争: より多くのProp AMMがローンチされるにつれて、アグリゲーターのルーティングと注文フローをめぐる競争は激化し、市場シェアを維持するためには絶え間ない最適化と差別化が必要になります。

HumidiFiのようなProp AMMは、速度と精度でオンチェーン流動性を再定義していますが、その長期的な成功は、モデルの進化に伴う効率性、開放性、信頼性のバランスにかかっています。

最終的な考察

わずか数ヶ月で、HumidiFiはSolana上で最大のDEX流動性提供場所へと成長し、プロフェッショナルでアルゴリズム的な流動性がオンチェーン取引をいかに変革できるかを示しました。その優位性は、DeFiにおけるより高速で効率的、かつデータ駆動型の市場構造への広範な移行を反映しています。

JupiterのDTFプラットフォームでの$WETパブリックセールは、HumidiFiとSolanaのDeFiエコシステムの両方にとって重要な瞬間となります。Prop AMMが透明性とパフォーマンスを維持しながら、コミュニティの所有権を拡大できるかどうかを試すことになるでしょう。結果がどうであれ、HumidiFiはすでに次世代の分散型市場で流動性を構築し、規模を拡大する方法の新たな基準を打ち立てています。

関連情報

HumidiFi (WET) に関するよくある質問 (FAQ)

1. HumidiFi AMMはいつローンチされましたか?

HumidiFiは2025年5月にローンチされ、SolanaのDeFiエコシステムで最も活発な取引エンジンの一つに急速に成長しました。

2. $WETトークンとは何ですか?

$WETはHumidiFiの今後のネイティブトークンです。Jupiterの分散型トークン形成(DTF)プラットフォームで、プライベートラウンドやVCラウンドなしの公開オンチェーンセールとしてデビューします。

3. HumidiFi ($WET) のパブリックセールはいつですか?

チームはパブリックセールの公式日程を発表していません。複数のメディア報道によると、2025年10月下旬から11月頃に開催されると予想されていますが、これはHumidiFiまたはJupiterによって確認されていません。参加者は、Xで@humidifi_と@JupiterExchangeからの公式更新を待つ必要があります。

4. $WETセールにはどのように参加できますか?

参加はJupiter DTFを通じて行われ、USDCが資金提供されたSolana互換ウォレットを使用します。正確な手順と資格は、公式発表で共有されます。

5. セール後、$WETは取引可能になりますか?

はい。HumidiFiとJupiterのXへの投稿によると、$WETはDTFセール終了後すぐにMeteoraで取引可能になります。

6. HumidiFiはトークノミクスを公開しましたか?

まだです。HumidiFiは、$WETの供給量、アロケーション、またはベスティングに関する公式詳細をリリースしていません。参加者は、オンラインで流通しているいかなる数字に頼る前に、検証済みの情報について公式チャネルをフォローする必要があります。