2025 年,穩定幣在加密市場中的角色比以往任何時候都更為關鍵。截至 6 月,穩定幣總市值已突破 2,500 億美元,幾乎較 2024 年 1 月的 1,300 億美元翻倍。這種爆炸性的增長不僅反映了投資者的信心,更顯示出機構對於去中心化金融、全球支付與結算中代幣化美元的需求日益上升。

閱讀更多 穩定幣初學者指南及其運作方式(2025)

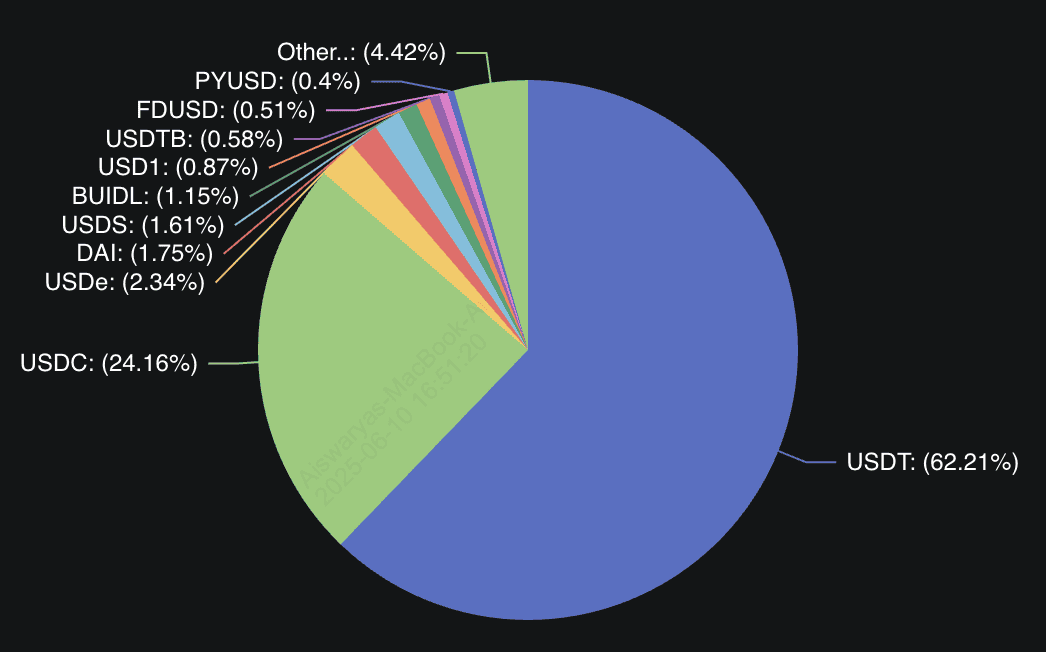

穩定幣的市場佔有率分布 | 資料來源:DefiLlama

此外,美國參議院於 2025 年 6 月 11 日推進了 GENIUS 法案,該法案支持穩定幣,由約翰·圖恩提出,並與川普的加密政策一致,旨在提升美國在數位資產領域的領導地位。批評者如參議員伊麗莎白·華倫則警告該法案缺乏對消費者的保護,與此相關的 STABLE 法案目前正在眾議院審議中。

有兩種穩定幣主導著這個不斷成長的生態系統:

• Tether(USDT) 是全球交易量最大且最廣泛接受的穩定幣。它在中心化交易所、P2P 平台以及新興市場應用中占據主導地位。其市值超過 1,550 億美元,市佔率超過 62%,在所有加密資產中市值排名第三,僅次於 比特幣 和 以太幣,是穩定幣領域當之無愧的領導者。

• USD Coin(USDC) 以其透明性、受監管架構,以及在 DeFi 協議、企業支付與美國機構中的廣泛應用而聞名。其市值超過 600 億美元,穩定幣中排名第二,是整體加密市場中第七大資產。

那麼在 2025 年,你該選擇哪一種穩定幣呢?

您的選擇取決於優先考量:USDT 提供更高的流動性,而 USDC 則重視合規與透明度。在本指南中,我們將深入解析 USDC 與 USDT 的一切,從它們的運作方式到未來的發展方向。

什麼是穩定幣,它們如何運作?

穩定幣是一種價格固定的加密貨幣;例如,與美元掛鉤的穩定幣會將其價值維持在大約 1 美元上下。它們以現金或政府債券等資產作為支持,幫助維持與法幣(如美元)的掛鉤。

穩定幣就像是在加密平台上使用的數位美元。與比特幣或以太幣不同,它們的價值保持穩定,因而適合日常支付、儲蓄或跨國匯款使用。

像 USDT 和 USDC 等流行穩定幣由真實美元或類似資產支持。這表示每個代幣的目標價值都是 1 美元,幫助您在交易、DeFi 賺取獎勵或在市場下跌時避免價格波動。

截至 2025 年,穩定幣已成為加密用戶的重要工具。但並非所有穩定幣都具相同條件。我們進一步比較 USDC 與 USDT 的特性。

介紹最大市占穩定幣:USDT 與 USDC

Tether (USDT) 與 USD Coin (USDC) 在穩定幣領域佔據主導地位。兩者合計佔全球穩定幣交易量超過 90%。儘管它們皆以提供穩定價格和美元掛鉤為目標,但其設計、聲譽與最新動向卻顯示出截然不同的發展方向。

以下將更詳細解析每種穩定幣的功能、幕後團隊及其 2025 年的發展動向。

什麼是 Tether(USDT)?

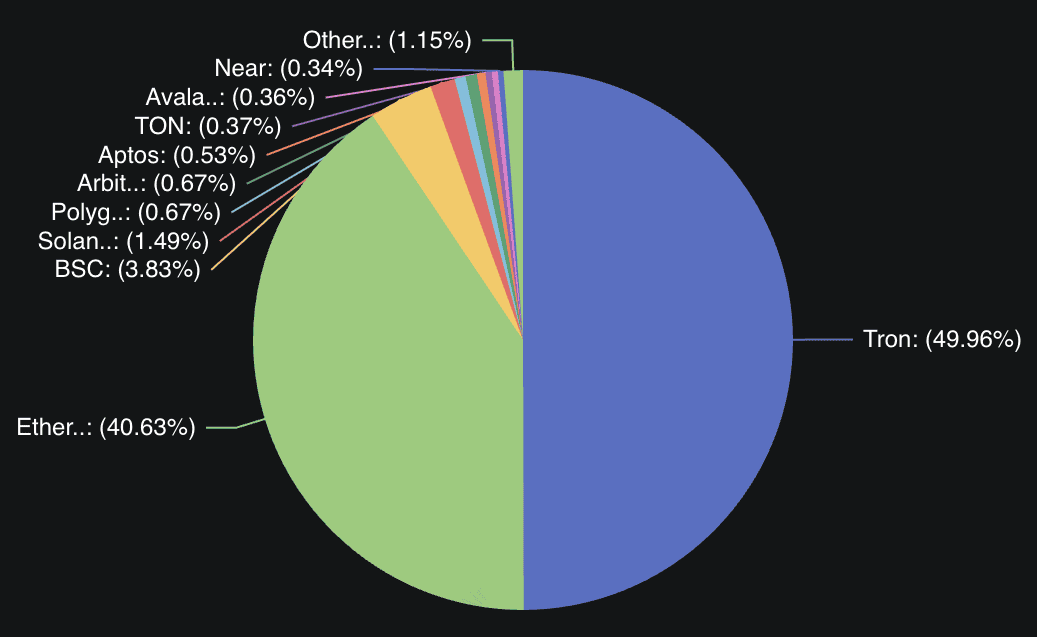

USDT 在各區塊鏈生態系統的分佈圖 | 資料來源:DefiLlama

Tether(USDT)是全球最古老且使用最廣泛的穩定幣。由設立於香港的 Tether Limited(隸屬於亦經營 Bitfinex 的 iFinex Inc.)於 2014 年推出,USDT 是一種以法幣支持、與美元 1:1 掛鉤的穩定幣。這表示 1 個 USDT 應始終等於 1 美元。截至 2025 年中,USDT 的市值已超過 1,550 億美元,日交易量超過 800 億美元,佔全球穩定幣交易總量的 75% 以上。其受歡迎的原因在於結算速度快、支援多條區塊鏈,以及在集中式與去中心化加密市場的強大存在感。

儘管持續受到質疑,Tether 正在從穩定幣發行者逐步轉型為數位金融領域的重要玩家,特別是在比特幣生態系中。2025 年,該公司宣布將於第四季推出自主開源的比特幣挖礦作業系統(MOS),以達到去中心化挖礦並減少對第三方工具的依賴。

Tether 亦持有超過 75,000 枚比特幣(市值約 52 億美元)及大量實體黃金,是主要的企業級比特幣與黃金持有者之一,此策略旨在強化 USDT 背書並降低傳統金融風險。儘管競爭對手如 Circle 推進 IPO;Tether 的執行長 Paolo Ardoino 則否認此類計畫,並表示該公司最終市值可望達 1 兆美元。此外,Tether 最近收購了由 Strike 創辦人 Jack Mallers 成立的 Twenty One Capital 的多數股權,使其成為第三大企業級比特幣持有者。

USDT 的優勢

1. 市場中的深度流動性:USDT 是在主要交易所和去中心化交易所(DEX)上交易量最高的穩定幣。無論您使用 BingX、Uniswap 還是 dYdX,USDT 通常是預設的報價貨幣。其龐大的交易量確保了緊密的買賣價差與迅速的成交速度。

2. 多鏈兼容性:Tether 支援超過 10 個區塊鏈網路,包括 Ethereum(ERC-20)、Tron(TRC-20)、Solana(SPL)、Polygon、TON、Avalanche 和 Algorand。這種靈活性使得在不同生態系統之間轉移 USDT 更加容易,並可避開高額的Gas 費。

3. 在新興市場的普及性:在面臨通貨膨脹、資本管制或銀行限制的國家,USDT 成為了保存美元價值的重要工具。它廣泛應用於點對點(P2P)交易、跨境匯款以及拉丁美洲、非洲與東南亞等地的場外結算。

4. 擴展中的金融角色:Tether 正在超越穩定幣的角色。它現已持有大量的比特幣與黃金儲備,參與比特幣挖礦,並推出新計劃以支援開發中國家的金融包容性。

弱點與疑慮

1. 儲備透明度有限:雖然 Tether 每月公布其儲備組成的細項,但仍未進行全面的獨立審計。缺乏外部驗證引發了對其儲備資產安全性與流動性的質疑,特別是在市場壓力時期。

2. 曾遭監管罰款:2021 年,CFTC 對 Tether 處以 4100 萬美元罰款,原因是其虛假聲稱每枚 USDT 均由銀行帳戶中的美元全額支持。調查揭示 Tether 曾在某些時期以部分或混合資產儲備運作。

3. 集中化控制:Tether 由私人公司營運,其儲備管理並非開源,也無法在鏈上驗證。它可以自行決定凍結資產,這引發了去中心化金融(DeFi)用戶與隱私倡議者的擔憂。

4. 極端情況下的錨定風險:雖然 USDT 從未出現過重大脫鉤事件,但仍有疑慮,若面臨系統性衝擊或流動性緊縮等大量贖回情況時,USDT 能否維持穩定,特別是在缺乏定期壓力測試披露的前提下。

Tether 之所以仍是最廣泛使用的穩定幣,有其原因:快速、易於取得且具高度流動性。但其透明度模型與集中式結構意味著,用戶在面對波動或高風險情境時,必須在便利性與潛在風險之間做出權衡。

什麼是 USD Coin(USDC)?

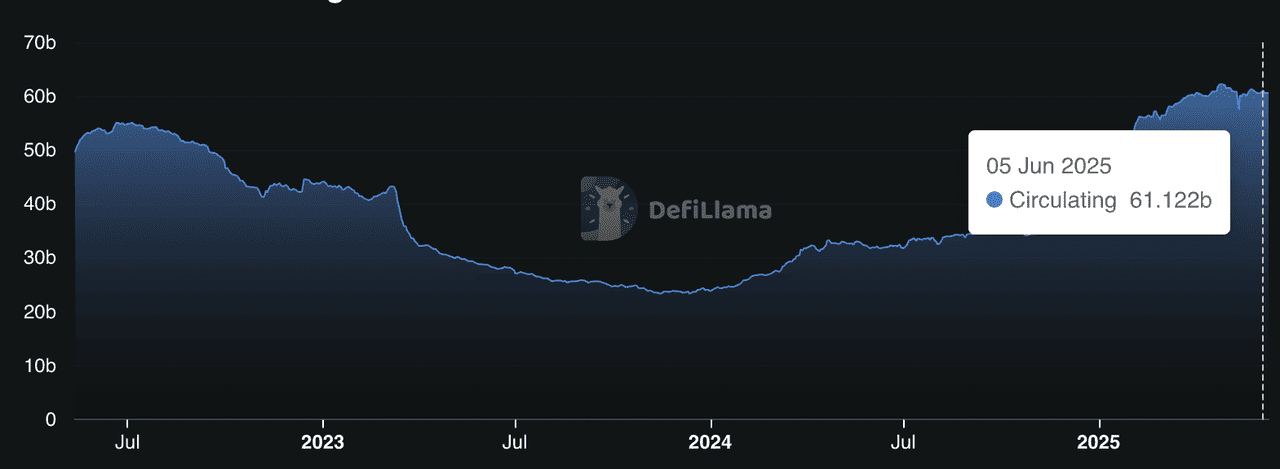

USDC 市值截至 2025 年 6 月 | 資料來源:DefiLlama

USD Coin(USDC)是一款由美國金融科技公司 Circle 發行的完全抵押、與法幣掛鉤穩定幣。自 2018 年與 Coinbase 合作,在 Centre Consortium 推動下推出以來,USDC 致力於提供透明且受監管的數位美元以供全球使用。至 2025 年中,流通中的 USDC 代幣超過 600 億美元,日均交易量為 110 億美元。雖然市值僅次於 Tether(USDT),USDC 卻被廣泛認為是最符合監管、最適機構使用的穩定幣。它在 BingX 等中心化交易所,以及各式 DeFi 平台上被積極用於支付、借貸、質押和治理,尤其深受機構和美國用戶青睞。

2025 年,Circle 穩固其數位金融主導地位。2025 年 6 月 5 日,公司於紐約證券交易所(NYSE)掛牌,股票代號 CRCL,募資 11 億美元,估值達 167 億美元。首日股價上漲 168%,顯示投資者對受監管加密公司之高度信心。Circle 還公佈第一季財報,營收為 5.786 億美元,調整後 EBITDA 為 1.224 億美元。

公司擴大全球監管版圖,取得美國、歐盟和新加坡等地牌照,提升 USDC 在合規市場中的可信度。新產品方面推出了 Circle Payments Network (CPN),用於基於區塊鏈的資金庫及跨境交易;還有跨鏈轉移協議(CCTP),可讓 USDC 在以太坊、Solana 和 Avalanche 間無縫流通。Circle 也推出了全額抵押的歐元穩定幣 EURC,主攻歐盟市場。這些舉措顯示,USDC 等穩定幣正逐步演變為全球數位經濟的關鍵基礎設施。

USDC 的優勢

1. 儲備透明且可查證:USDC 採 1:1 全額抵押,儲備由現金及美國國債組成。Circle 每月釋出由 Deloitte 等頂尖會計師事務所驗證的資產證明報告。所有資金存放於 BNY Mellon、BlackRock 等受信任的金融機構的獨立帳戶中,讓每一枚代幣的背書清晰可見。

2. 合規及政策對齊:USDC 設計符合金融監管規範。Circle 持有美國、歐盟和新加坡的牌照,並與監管機關緊密合作制定穩定幣政策框架。其亦為首家取得紐約 BitLicense 的穩定幣發行商。

3. 為 DeFi 及鏈上使用而設:USDC 是主要 DeFi 協議中的頂級資產,包括 Aave、Compound、Uniswap 和 Curve。它經常被用作借貸抵押、流動性池資產,以及 收益農耕 策略。開發者也因其價值穩定與合規設計,用 USDC 建立 DAO 金庫與 智能合約。

4. 銀行及基礎設施合作強大:Circle 的儲備合作夥伴包括頂級銀行與資產管理公司,相較於規模較小或不透明的託管方,風險較低。透過 Circle Mint、跨鏈轉移協議 CCTP 和 Circle Payments Network(CPN),USDC 可支援交換、資金庫管理與企業法幣出入金。

USDC 的弱點與限制

1. 相較 USDT 流動性較低:雖然 USDC 被廣泛使用,但在總交易量與全球覆蓋上仍落後於 USDT。一些交易所與新興市場的 P2P 平台仍偏好 USDT,因其需求更高、流動性更深。

2. 銀行及對手方風險:USDC 的儲備高度依賴傳統銀行系統。2023 年 3 月,Circle 暴露出有 33 億美元儲備款被困於 Silicon Valley Bank(SVB)倒閉事件中,導致 USDC 一度脫鉤,曾跌至 0.88 美元後才回穩,凸顯與集中式銀行合作之風險。

3. 地理集中度高:USDC 的使用率最高集中在北美、歐洲與其他合規金融中心。在非正式市場中,未開戶者與交易者通常偏用 USDT 或現金,限制了其在全球匯款與非正規商業中的角色。

4. 利率敏感性高:Circle 的收入大部分來自 USDC 儲備的利息。如果利率下滑,盈利能力可能會受到衝擊,進而影響其獎勵結構、成長策略或支援服務的持續性。

USDC 經常被稱為「受監管的穩定幣」,因其透明性、強大的金融合作夥伴以及對合規的重視。雖然在所有市場中,它的使用率可能不如 Tether,但對於重視安全性、清晰度及政策一致性的使用者來說,尤其是在企業或機構背景下,USDC 是領先的選擇。

USDT 與 USDC:主要差異

| 類別 | USDT (Tether) | USDC (USD Coin) |

| 發行年份 | 2014 | 2018 |

| 發行方 | Tether Limited | Circle 與 Coinbase (Centre Consortium) |

| 市值 (2025) | 約 $1550 億美元 | 約 $600 億美元 |

| 日交易量 (2025) | 約 $830 億美元以上 | 約 $120 億美元 |

| 透明度 | 有限披露 | 每月審計報告 |

| 監管合規性 | 中等,有過往問題 | 高,符合美國和歐盟法規 |

| 儲備支持 | T-bills、貸款、其他資產混合 | 現金 + 短期美國國庫券 |

| 儲備審計 | 非定期 | 由Deloitte等頂級事務所審計 |

| 脫鉤事件 | 短暫,罕見 | 短暫 (SVB危機),快速恢復 |

| 最佳用例 | 高頻交易、全球使用 | DeFi、受監管機構、長期持有 |

USDT 是交易量最高的穩定幣,每日交易量超過 800 億美元,遍佈 Ethereum 和 Tron 等主要平台與區塊鏈。這表示您可以快速進出市場。它非常適合現貨交易、跨境轉帳和 P2P 交易,特別是在亞洲與歐洲地區。

在選擇 USDC 或 USDT 時,您的決策應取決於您如何計劃使用穩定幣。對於現貨交易而言,USDT 仍是首選,因其深度流動性及幾乎所有主流交易所的支持。若您是為了長期持有,則由於其每月審計和由可信金融機構支持,USDC 可能是更安全的選擇。

若您需要深度流動性與全球覆蓋,請選擇 USDT。

USDC 以現金與美國國債作為儲備,並由第三方每月審計。它已獲得歐盟 MiCA 許可,並受到美國與歐盟機構的信賴。這使 USDC 成為受監管企業、DeFi 協議和收益策略的理想選擇。

在 DeFi 和質押方面,由於其監管透明性與對需嚴格合規協議的兼容性,USDC 廣受青睞。包括銀行和企業在內的機構用戶,也因其法律清晰度與安全性而偏好 USDC 進行跨境轉帳。另一方面,USDT 在匯款場景中表現出色,特別是在金融服務不足的地區,透過 Tron 等網路提供更快速且成本更低的轉帳服務。

若您重視透明性、合規性與 DeFi 使用,請選擇 USDC。

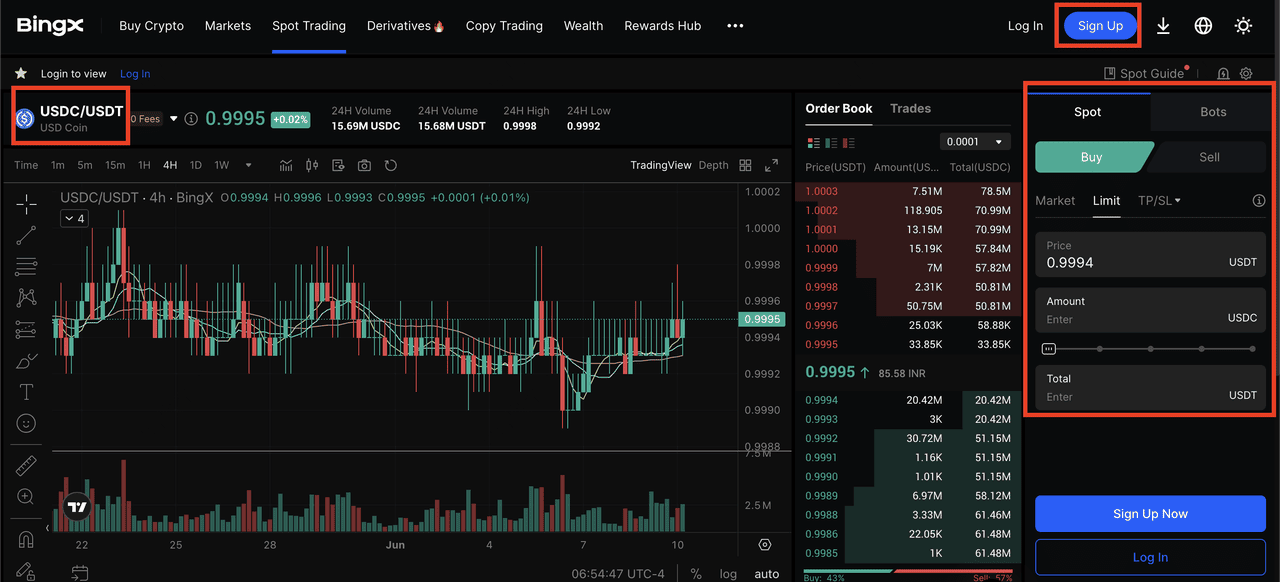

如何在 BingX 購買 USDT 與 USDC

在 BingX 開始使用 USDC 或 USDT 非常簡單,只需按照以下步驟操作:

2. 存入資金:接下來,前往 「存款」區域,選擇您偏好的穩定幣。

• 如選擇 USDT,建議使用 TRC-20(Tron 網路)來節省手續費。每筆交易通常僅約 $1。

• 如選擇 USDC,可依您的錢包配置選擇 ERC-20(以太坊)或 Polygon 等選項。

3. 使用現貨或 P2P 購買

• 現貨交易:前往 BingX 現貨市場,搜尋 USDC/USDT 或其他交易對。選擇「買入」,輸入金額,並確認訂單。

• P2P 交易:想從其他用戶購買?請使用 BingX 的點對點(P2P)平台,以當地貨幣直接購買 USDT。您可與賣家對話、議價,並透過銀行轉帳、UPI 或其他當地支付方式付款。

此靈活性使 BingX 成為全球用戶取得穩定幣最簡便的方法之一。

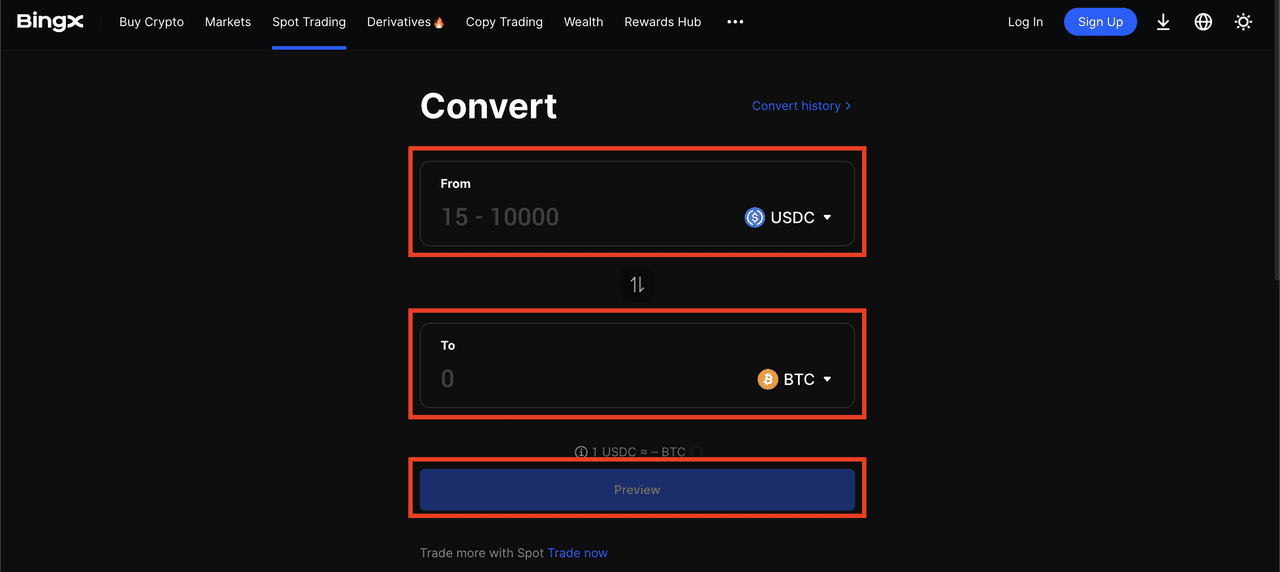

在 BingX 上進行 USDT 與 USDC 間的兌換

若您已持有其中一種穩定幣並想兌換為另一種,BingX 提供兩種簡單的方法:

1. 使用 BingX 兌換功能:前往平台上的「兌換」頁籤。選擇 USDC → USDT(或相反方向),輸入兌換數量,點擊「確認」。

• 無滑價,手續費通常低於 0.2%。

• 非常適合快速單鍵兌換,無需進入現貨市場。

2. 在現貨市場交易 USDC/USDT:想掌握更多定價控制權?請在現貨市場打開 USDC/USDT 交易對。根據您的策略,提交 限價單或市價單。若您希望等待特定匯率或避免大額訂單對市場的影響,此方式非常適合。

如何將 USDT 或 USDC 提現至您的銀行帳戶

由於大多數銀行不直接支援 USDC 與 USDT,因此您需要先將其兌換為法幣:

1. 使用 BingX 的現貨或 P2P 市場將 USDT 或 USDC 兌換為 USD 或您當地的貨幣。

2. 透過銀行轉帳方式提領已兌換的資金。

• BingX 支援多種法定貨幣的提款,但各地區的費用與限額不同。

• 某些國家支援即時出款,而其他國家可能需 1–3 個工作天。

注意:請務必確認當地法規,並確保收款銀行支援與加密貨幣相關的交易。

選擇 USDC 或 USDT 時的關鍵考量

USDT 與 USDC 都力求維持與美元的 1:1 錨定,但仍存在風險。2023 年 3 月,由於與已倒閉的矽谷銀行相關,USDC 價格曾短暫跌至 0.88 美元,突顯其對傳統銀行的依賴。USDT 相對更穩定,但在過去的市場壓力中也曾出現小幅脫鉤現象。

USDC 透過 Deloitte 等公司每月出具資產證明,透明度較高;而 Tether 則提供內部儲備報告,尚未進行完整審計。監管風險也各不相同。Circle 在多個司法管轄區取得牌照,使 USDC 對機構投資者更具吸引力;USDT 則曾面臨罰款並遭受日益嚴格的監管審視。兩者皆為中心化穩定幣,依賴發行者的償付能力與經營操作。

結論

USDT 與 USDC 是目前最廣泛使用的兩種穩定幣,提供持有數位美元而不受比特幣或以太幣等波動性資產影響的方式。雖然功能相似,但各自強項不同。USDT 在流動性與市場覆蓋度方面具優勢,而 USDC 則強調透明度與法規合規性。

選擇穩定幣時,重要的是根據您的實際用途進行考量。例如交易頻率、是否使用 DeFi 平台、跨境轉帳,或僅單純持有穩定資產等因素,都會影響決定。最適合的穩定幣取決於您的使用案例、交易目標及偏好平台。

延伸閱讀

常見問題 (FAQs)

1. USDT 是否完全有償備?

Tether 聲稱 USDT 有完整儲備,包含美國國債、現金等等值資產。然而,它並未進行定期第三方審計,公司也曾因透明度問題面臨監管調查。

2. USDC 和 USDT 會脫鉤嗎?

是的。兩種穩定幣過去都曾短暫失去其 1:1 的掛鉤。USDC 在 2023 年矽谷銀行危機期間脫鉤,而 USDT 則因儲備金問題偶爾出現價格下滑。但在這兩種情況下,它們很快就回到了 1 美元。

3. USDT 與 USDC:哪個更安全?

USDC 一般被認為較安全,因為其具備高度透明度並接受監管審查。USDC 定期接受審計,並將儲備存放於受監管的金融機構中。USDT 提供較高的流動性,但因透明度不足而受到批評。

4. 我可以將 USDT 兌換成 USDC 嗎?

可以。你可以直接在 BingX 上使用兌換工具將 USDT 兌換為 USDC,反之亦然,或者在現貨市場交易 USDC/USDT 交易對。該流程快速,且手續費通常極低。

5. 像 USDT 和 USDC 這樣的穩定幣如何課稅?

穩定幣的課稅方式與其他加密貨幣相同。如果你出售或兌換它們,即使獲利很小,也可能觸發資本利得稅。請務必記錄每筆交易,並在報稅季節申報。建議使用加密貨幣報稅平台或諮詢專業人士以獲得指導。